Wielu inwestorów amerykańskich nie chce ograniczać swojego portfela jedynie do krajowego rynku. Ze względu na ilość dostępnego kapitału, decydują się na inwestycje w spółki zagraniczne. Nierzadko jednak bezpośrednie nabycie tego rodzaju instrumentów bywa wysoce utrudnione. Naprzeciw tej potrzebie wyszły instytucje finansowe, tworząc tzw. ADR (American Depositary Receipts).

Czym są ADRy?

Jak działa ADR?

ADR w dosłownym tłumaczeniu oznacza amerykański kwit depozytowy. Jego europejskim odpowiednikiem jest tzw. GDR (global depositary receipt). W ogólności – instrument ten stanowi certyfikat poświadczający uprawnienia posiadacza do akcji danej spółki i związanych z tym uprawnień. W zależności od konstrukcji instrumentu, zakres tych uprawnień może być różny – niektóre ADRy dają wszystko, z czym wiązałoby się posiadanie danych akcji, inne z kolei np. ograniczają prawo głosu na WZA. Przed nabyciem ADRów należy zapoznać się z ich kartami informacyjnymi, aby rozwiać wszelkie tego rodzaju wątpliwości.

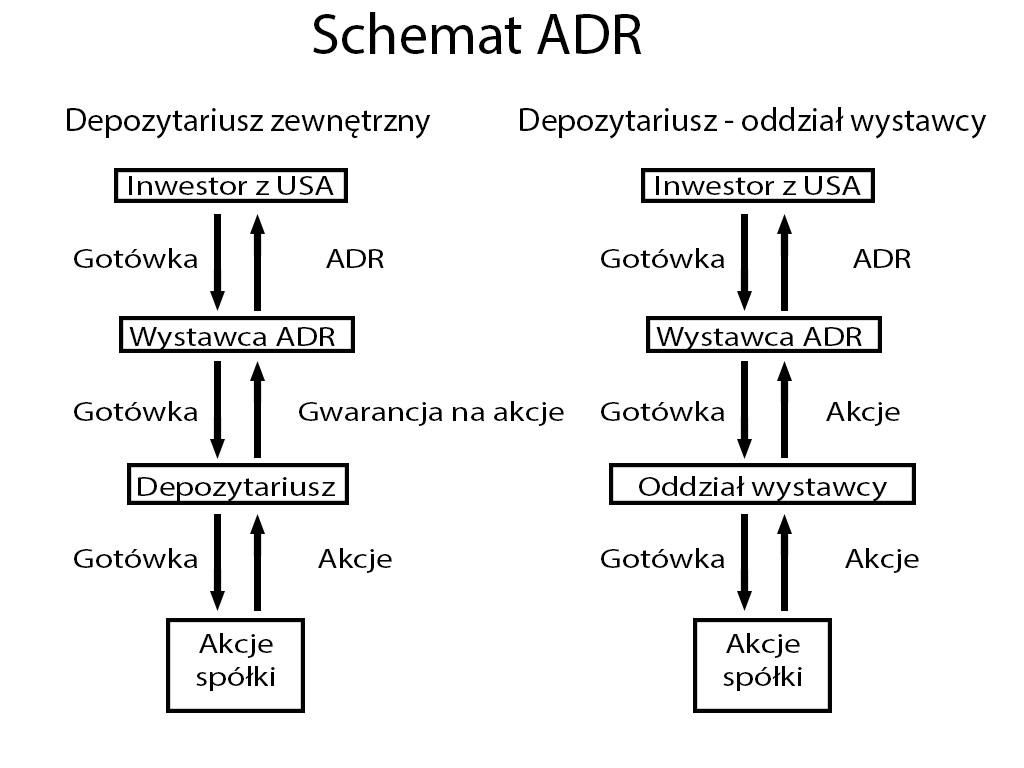

ADRy wystawia instytucja finansowa, która wcześniej nabywa określoną ilość akcji na ich pokrycie, bądź otrzymuje gwarancję pokrycia od innej instytucji finansowej. Zazwyczaj są to tzw. banki depozytowe. W ogólności, schemat wygląda jak poniżej:

Pojedynczy ADR może odpowiadać jednej akcji, ich wielokrotności bądź ułamkowi. Wystawienie każdej jednostki instrumentu wymaga pełnego pokrycia, zatem ADRy cechują się 100 procentowym bezpieczeństwem od strony praw posiadacza.

W praktyce, handel ADRami odbywa się w niemalże identyczny sposób jak regularnymi akcjami. Notowania trwają w trakcie godzin sesyjnych danej giełdy, a każdy inwestor może kupić dowolną liczbę jednostek.

Pierwsze ADRy powstały w roku 1927 z inicjatywy J.P. Morgana i obejmowały uprawnienia do akcji brytyjskiego domu towarowego “Selfridges”. Były one notowane na New York Curb Exchange.

Cztery lata później bank wprowadził pierwsze ADRy sponsorowane, które obejmowały akcje brytyjskiego “Electrical & Musical Industries”. Do dnia dzisiejszego J.P. Morgan pozostaje jedną z największych instytucji odpowiadających za obsługę i wystawianie ADR.

ADR sponsorowane a niesponsorowane

Nierzadko zdarza się, że spółka chce być notowana na kilku rynkach jednocześnie. Istnieje na to kilka różnych sposobów. Stosunkowo najprostszym z nich jest właśnie utworzenie na jej akcje instrumentów ADR. W tym przypadku, jeśli spółka wspiera instytucję wystawcy, możemy mówić o ADRach sponsorowanych. Zazwyczaj odbywa się to w momencie pierwszej oferty publicznej bądź emisji akcji – wtedy spółka sprzedaje je depozytariuszowi bezpośrednio oraz pokrywa koszty wystawienia. Spółki tego typu są szeregowane w hierarchii w zależności od tego, w jakim stopniu spełniają regulacje amerykańskiej giełdy.

Gdy jednak spółce nie zależy na tym, aby jej akcje były notowane za granicą, depozytariusz zmuszony jest nabyć je samodzielnie na rynku regulowanym. W tym przypadku mamy do czynienia z tzw. niesponsorowanym ADR. Zazwyczaj nie są one notowane na rynku regulowanym oraz posiadają ograniczony zakres uprawnień – najczęściej nie dają one prawa głosu na WZA.

Podział ADR wg zgodności z regulacjami

Jak wspomniano powyżej, istnieje hierarchia, według której dzieli się ADRy na zagraniczne spółki. Podział następuje na trzy poziomy.

- Poziom I – są to instrumenty, które nie kwalifikują się do notowań na rynku regulowanym w USA. Nie mogą być wykorzystywane do pozyskiwania kapitału. Handluje się nimi na rynkach OTC oraz postrzega jako instrument wysoce spekulacyjny. Niemniej – stanowią one niedrogi sposób, z perspektywy spółki, do zbadania zainteresowania jej akcjami zagranicznych inwestorów

- Poziom II – instrumenty na tym poziomie mogą być notowane na rynku regulowanym, natomiast nie zezwala się na ich wykorzystanie w celu pozyskiwania kapitału.

- Poziom III – najbardziej prestiżowy. Umożliwiają one przeprowadzenie oferty publicznej na rynku amerykańskim, jednak wymagają pełnej zgodności z wymogami SEC.

Wady i zalety ADR, GDR.

Zalety

Przede wszystkim, tego typu instrumenty umożliwiają inwestorom, zarówno drobnym jak i wielkim, lokowanie kapitału na rynkach zagranicznych w dogodny sposób. ADRy likwidują konieczność zakładania rachunku maklerskiego poza krajem macierzystym. Oprócz tego, nie trzeba nabywać waluty kraju, w którym chcemy kupić akcje.

Dzięki temu, posiadając jeden rachunek inwestycyjny, mamy dostęp do instrumentów z kilkudziesięciu krajów na świecie. W ten sposób zyskujemy olbrzymią możliwość dywersyfikacji naszego portfela. Dzięki ADRom możemy nabyć spółki, które w żaden sposób nie są skorelowane z macierzystym rynkiem. W ten sposób możemy znacząco obniżyć ryzyko inwestycyjne oraz “betę” naszego portfela. Takiej możliwości nie dają np. ETFy same w sobie, gdyż, w tym przypadku, nabywamy wszystko, co jest na rynku jednocześnie.

Wady

Zazwyczaj ADRy obejmują tylko akcje najbardziej popularne na danym rynku zagranicznym – w szczególności te z najwyższymi obrotami. Oznacza to, że i tak wielu spółek egzotycznych nie będziemy w stanie kupić, o ile nie założymy “na miejscu” rachunku maklerskiego.

Kolejny, choć nieunikniony minus, stanowi ryzyko kursowe, związane z przeliczeniem waluty lokalnej na tą, w której denominuje się ADR. Niemniej – odczujemy je również w sytuacji, nabywając bezpośrednio na giełdzie akcje zagranicznych spółek.

Ze względu na zaangażowanie instytucji finansowej w utrzymanie obrotu instrumentem, posiadacze ADRów zmuszeni są ponosić niewielkie koszty transakcyjne w celu utrzymania instrumentu. Zazwyczaj nie przekraczają one jednak kilku centów za jednostkę.

Możliwe są również sytuacje, w których wycena ADRów nie będzie 1 do 1 odpowiadała cenom akcji na giełdzie. Może się tak dziać z kilku powodów. Wynika to przede wszystkim z sytuacji, w której popyt na jednostki ADR nie współgra z popytem na akcje na rynku macierzystym. Kolejną przyczynę stanowią różnice czasowe, gdy handel ADRami na jednej z giełd zamknie się na określonym poziomie, po czym będzie kontynuowany na innej giełdzie na innym. Mechanizm ten jest zgoła podobny do tego, co, w przypadku ETFów, określa się jako “błąd śledzenia” (tracking error).

Niemniej – tego rodzaju różnice szybko wyrównują arbitrażyści.

W jaki sposób inwestować w ADR?

Kwestie techniczne

Z perspektywy inwestora zagranicznego, wystarczy jedynie założyć rachunek brokerski, który umożliwia handel akcjami. Ranking najlepszych rachunków znajdziesz poniżej:

1. Popularność - waga 5%

2. Bezpieczeństwo - waga 15%

3. Oferta inwestycyjna - waga 15%

4. Opłaty i prowizje - waga 15%

5. Platforma transakcyjna - waga 10%

6. Oferta edukacyjna - waga 10%

7. Obsługa klienta - waga 10%

8. Obsługa PLN - waga 5%

9. Zgodność z regulacjami - waga 5%

10. Opinie klientów - waga 10%

NOWOŚĆ! Konto emerytalne IKE oraz IKZE

0% prowizji za handel akcjami oraz ETF (do 100 000 EUR miesięcznego obrotu)

Inwestycje ułamkowe – inwestuj małe kwoty już od 10 PLN

Oprocentowanie wolnych środków

Brak minimalnego depozytu

eWallet – karta wielowalutowa

Bezpłatny dostęp do notowań online

Ponad 6600 spółek z kilkunastu krajów (m.in. akcje z GPW, New Connect)

Polski support 24/5 oraz PIT-8C

Bardzo dobre opinie klientów

Nowość! Odbierz kurs dla początkujących inwestorów z kodem GIELDOMANIA

Waga oceny cząstkowej - 5%

Waga oceny cząstkowej - 15%

Waga oceny cząstkowej - 15%

Waga oceny cząstkowej - 15%

Waga oceny cząstkowej - 10%

Waga oceny cząstkowej - 10%

Waga oceny cząstkowej - 10%

Waga oceny cząstkowej - 5%

Waga oceny cząstkowej - 5%

Waga oceny cząstkowej - 10%

1. Popularność - waga 5%

2. Bezpieczeństwo - waga 15%

3. Oferta inwestycyjna - waga 15%

4. Opłaty i prowizje - waga 15%

5. Platforma transakcyjna - waga 10%

6. Oferta edukacyjna - waga 10%

7. Obsługa klienta - waga 10%

8. Obsługa PLN - waga 5%

9. Zgodność z regulacjami - waga 5%

10. Opinie klientów - waga 10%

0% prowizji od handlu ETF

Bezpłatny dostęp do notowań online

Ponad 6000 akcji z 20 rynków

Dostęp do wielu giełd z jednego konta

Waga oceny cząstkowej - 5%

Waga oceny cząstkowej - 15%

Waga oceny cząstkowej - 15%

Waga oceny cząstkowej - 15%

Waga oceny cząstkowej - 10%

Waga oceny cząstkowej - 10%

Waga oceny cząstkowej - 10%

Waga oceny cząstkowej - 5%

Waga oceny cząstkowej - 5%

Waga oceny cząstkowej - 10%

Twój kapitał jest narażony na ryzyko. Sprawdź opłaty na etoro.com/trading/fees

1. Popularność - waga 5%

2. Bezpieczeństwo - waga 15%

3. Oferta inwestycyjna - waga 15%

4. Opłaty i prowizje - waga 15%

5. Platforma transakcyjna - waga 10%

6. Oferta edukacyjna - waga 10%

7. Obsługa klienta - waga 10%

8. Obsługa PLN - waga 5%

9. Zgodność z regulacjami - waga 5%

10. Opinie klientów - waga 10%

Dom Maklerski 2022 (wg Invest Cuffs 2023)

Ponad 1800 akcji z największych giełd

Dostęp do analiz i raportów giełdowych

Handel na kontach PLN, EUR lub USD

Kluczowe pozycje oferty TMS Oanda:

0 zł prowizji na zagranicznych giełdach

na rachunkach prowadzonych w PLN i EUR (bez limitu obrotu i liczby transakcji)

Waga oceny cząstkowej - 5%

Waga oceny cząstkowej - 15%

Waga oceny cząstkowej - 15%

Waga oceny cząstkowej - 15%

Waga oceny cząstkowej - 10%

Waga oceny cząstkowej - 10%

Waga oceny cząstkowej - 10%

Waga oceny cząstkowej - 5%

Waga oceny cząstkowej - 5%

Waga oceny cząstkowej - 10%

Inwestor polski, który chciałby kupić ADRy, powinien wyposażyć się w rachunek, który pozwala na zakup akcji amerykańskich. Cechę charakterystyczną tego instrumentu stanowi fakt, iż w nazwie mają dopisany człon “ADR”. W pozostałych aspektach, handel nimi odbywa się w sposób zgoła identyczny, jak akcjami zagranicznymi. Ranking rachunków maklerskich i ich możliwości można znaleźć tutaj.

Kwestie podatkowe

Przy inwestycji we wszelkie instrumenty powiązane z rynkiem zagranicznym istotnego znaczenia nabierają kwestie podatkowe. W szczególności wagi nabiera ryzyko podwójnego opodatkowania dywidend oraz zysku ze sprzedaży instrumentu. Przed inwestycją w ADRy warto zapoznać się z różnicami w systemach podatkowych między krajem macierzystym a krajem spółki. Możliwość jego wyeliminowania daje podpisanie umowy o unikaniu podwójnego opodatkowania między obydwoma państwami. Aby z niej skorzystać, nierzadko konieczne jest rozliczenie zysków kapitałowych przy pomocy specjalnego formularza, np. W-8 BEN, gdy kupujemy papiery amerykańskie.

Ogólne zasady inwestowania

Przy inwestycji w ADR powinniśmy się kierować takimi samymi zasadami, jak inwestując w akcje. A zatem – posiadać odpowiednio zdywersyfikowany portfel oraz poddać spółkę niezbędnymi analizom przed otwarciem pozycji.

W przypadku, gdy kupujemy ADRy na akcje w krajach o niskiej stabilności politycznej, warto również bacznie przyglądać się temu, co robi rząd danego państwa. Może się bowiem okazać, iż zmiana reżimu przyczyni się do poniesienia strat finansowych przez spółkę, bądź, co gorsza, do problemów na linii “Wystawca ADR – depozytariusz akcji”. W praktyce jednak tego rodzaju czarny scenariusz nie zdarza się często, a znaki ostrzegające przed nim można dostrzec na długo przed jego materializacją.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 71% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD u niniejszego dostawcy CFD (XTB). Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Do miesięcznego obrotu 100 000 EUR. Transakcje powyżej tego limitu zostaną obciążone prowizją w wysokości 0,2% (min. 10 EUR). Może mieć zastosowanie 0,5% koszt przewalutowania. Oferowane instrumenty finansowe są ryzykowne. Inwestuj odpowiedzialnie.

Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.