Commodity Channel Index, czyli po polsku – “indeks kanału towaru”, to jeden z najczęściej wykorzystywanych oscylatorów na świecie. W zamyśle powstał on do analizy technicznej rynków towarowych, jednak na przestrzeni lat wskaźnik zmienił się na tyle, że obecnie jest powszechnie wykorzystywany również na giełdzie i rynkach Forex. Dowiedz się więc, czym jest wskaźnik CCI i jak go interpretować!

Czym jest CCI?

CCI to oscylator mierzący odchylenie ceny od jej średniej wartości.

Commodity Channel Index został opracowany w 1980 roku przez Donalda Lamberta i początkowo miał być jedynie wykorzystywany do analizy rynków towarowych. Obecnie jednak jest powszechnie stosowany również do analizy cen na giełdach papierów wartościowych i rynkach Forex.

Wskaźnik CCI opiera się na wartości typowej (z ang. typical price), które określana jest na podstawie wartości maksimum (H), minimum (L) oraz ceny zamknięcia (C). Wynikiem oscylatora CCI jest liczba, która wyraża statystyczną odległość dzielącą obecną cenę od średniej kroczącej. Na podstawie kierunku i siły odchylenia od średniej, w oknie oscylatora mogą tworzyć się trendy. Właściwa ich analiza stanowi cenną wskazówkę do podjęcia odpowiednich decyzji inwestycyjnych.

Budowa oscylatora CCI

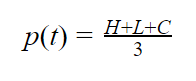

Jak już wspomniałem wcześniej, oscylator CCI zbudowany jest z wartości typowej, inaczej zwanej ceną typową. Jej wartość to po prostu średnia arytmetyczna, do której obliczenia potrzebne są trzy wartości:

- maksymalna cena (H)

- minimalna cena (L)

- cena zamknięcia (C)

Wartość ceny bazowej można obliczyć ze wzoru:

Oscylator CCI wskazuje odchylenia od tak wyliczonej średniej.

Warto pamiętać, że odnosi się on do konkretnego odstępu czasowego. Najpopularniejsze wartości CCI to 20 i 21 okresów. Niekiedy napotkamy także wartości 14 i 50.

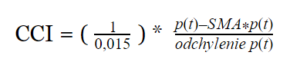

Cały wzór na obliczenie Commodity Channel Index wygląda tak:

Ze względu na swoją budowę, oscylator CCI pozwala w prosty sposób ocenić, w którym kierunku zmierza cena danego dobra. Miara wahająca się po obu stronach linii środkowej może wskazywać trend, poziom wyprzedania/wykupienia i ułatwiać poszukiwanie dywergencji. Jak zatem interpretować wskaźnik CCI?

Jak interpretować CCI?

Interpretacja oscylatora CCI jest stosunkowo prosta i można ją porównać do analizy takich wskaźników jak RSI czy MACD. Jak już wspomniałem, wartość miar oscyluje wokół linii środkowej, której wartość określa cena bazowa. Przy analizie tego wskaźnika kluczowe są dwie wartości: +100 i -100.

Pierwsza z nich (+100) oznacza przewartościowanie i stanowi zapowiedź możliwego spadku cen, a druga (-100) jest oznaką niedowartościowania danego instrumentu, co może oznaczać, że w niedalekiej przyszłości, wartość dobra pójdzie w górę.

W przypadku CCI, poziomy +100 i -100 nazywamy kolejno obszarami wykupienia i wyprzedania.

Kilka takich momentów, gdy wartość wskaźnika CCI przekracza granicę +100 lub -100 zostało zaznaczonych na grafice.

Dywergencja CCI

Drugim sposobem analizy wskaźnika CCi jest poszukiwanie dywergencji, czyli rozbieżności pomiędzy ceną instrumentu a samym wskaźnikiem.

Tutaj w trendach wzrostowych zwracamy uwagę na szczyty na wykresie cenowym i na wykresie oscylatora CCI. zaś w trendach spadkowych – na dołki tworzone przez cenę i oscylator.

Teoretycznie, jeśli cena instrumentu tworzy nowe szczyty w trendzie wzrostowym a CCI nie jest w stanie stworzyć nowego szczytu i rysuje szczyt niższy niż poprzedni, to są duże szanse na to, że trend wzrostowy zacznie się odwracać – wartość dobra pójdzie w dół lub wystąpi trend boczny.

W przypadku odwrotnym, kiedy to cena tworzy nowe niższe dołki, przy czym CCI rysuje wyższy dołek, mamy spore szanse na zakończenie spadków. Oznacza to, że można spodziewać się rozpoczęcia trendu wzrostowego wartości danego dobra.

Na poniższym wykresie cenowym z rynku miedzi widać dwie klasyczne dywergencje. Są to dywergencja bycza, w której cena tworzy niższy dołek, a CCI – wyższy dołek oraz dywergencja niedźwiedzia, kiedy to wykres cenowy tworzy wyższy szczyt a CCI nie jest w stanie przebić ostatniego ze szczytów.

Zwróć uwagę, że w tym przypadku korzystamy z dywergencji, które spełniają dwa niecodzienne warunki mające zwiększyć skuteczność takiej strategii:

- Wartości graniczne to nie 100 i -100, a 200 i -200, co ma za zadanie filtrować szum rynkowy i zmniejszyć częstotliwość występowania sygnałów.

- Dywergencje dotyczą tylko i wyłącznie punktów w granicznych obszarach wykupienia i wyprzedania (200 i -200)..

Jakie wskaźniki warto łączyć z CCI?

Poziomy wykupienia i wyprzedania CCI dzielą wady z resztą oscylatorów, a mianowicie – są najskuteczniejsze w trendach bocznych i kanałach cenowych, gdzie oczekujemy powrotu rynku do średniej. Chcąc wykorzystać to narzędzie w trendach kierunkowych, najprostszym pomysłem będzie wykorzystanie linii bazowej, takiej jak Kijun-Sen ze strategii Ichimoku.

Jednakże, ciekawszym sposobem wykorzystania CCI jest połączenie go z poziomami wsparcia i oporu, szukając dywergencji w poziomach wykupienia i wyprzedania. Jednocześnie inwestorzy mogą wykorzystać tylko poziom wyprzedania, starając się złapać dołki na spółkach atrakcyjnych z fundamentalnego punktu widzenia.

Skupimy się na tym drugim przypadku, gdzie:

- Handlujemy na wyższych interwałach – od 4h w górę, mając na celu Swing Trading lub inwestowanie.

- Strefy wykupienia i wyprzedania CCI to +200 i -200, co teoretycznie może ograniczyć ilość fałszywych sygnałów.

- Decydujemy się tylko i wyłącznie na kupno danej spółki.

- Sygnałem do kupna jest dywergencja między ceną akcji, a CCI, przy czym oba dołki CCI MUSZĄ wystąpić w strefie wyprzedania -200.

- Sygnał CCI może być wykorzystany tylko wtedy, gdy cena instrumentu znajduje się przy poziomie wsparcia.

Poniżej widać dwa przykłady wykorzystania takiej strategii na rynku Tesli. Na pierwszym zrzucie ekranu wykorzystujemy dywergencję w poziomie wyprzedania, podczas gdy cena znajduje się przy poziomie wsparcia.

Kolejny wykres to dwie bycze dywergencje pojawiające się w obszarze wyprzedania CCI, przy czym nie wykorzystujemy tu poziomów wsparcia i oporu.

CCI, a inne wskaźniki techniczne – więcej, nie zawsze znaczy lepiej

Zanim zaczniesz łączyć CCI z innymi wskaźnikami, powinieneś zwrócić uwagę na jeden błąd, który popełniają początkujący traderzy. Zakładają oni, że im więcej wskaźników tego samego typu, tym większa pewność i tym lepsze osiągną wyniki. W rezultacie, ich wykresy wyglądają jak dzieła sztuki nowoczesnej, a sygnały wysyłane przez niezliczone oscylatory negują się nawzajem i zamiast zwiększać skuteczność, zmniejszają ją.

Dlatego też musisz brać pod uwagę, że każde narzędzie musi odgrywać określoną rolę w systemie. W przypadku traderów wykorzystujących wskaźniki techniczne, popularny jest taki zestaw:

- Linia bazowa jako wskaźnik trendu

- Wskaźnik wolumenu

- Wskaźnik otwarcia pozycji

- Wskaźnik zamknięcia pozycji

- Wskaźnik zmienności – np. ATR – Average True Range. Wartość ATR pomnożona przez 3 (ATRx3) często służy traderom do ustalenia poziomu Stop Loss.

Jednocześnie jeden wskaźnik może pełnić tutaj więcej niż jedną funkcję.

Podsumowanie

CCI jest powszechnie wykorzystywanym wskaźnikiem przez traderów na całym świecie. Sprawdza się w trendach bocznych do wskazywania momentów, w których cena danego instrumentu jest przewartościowana lub niedowartościowana. Wskaźnik ten może być również wykorzystywany do identyfikacji dywergencji, co pomaga w rozpoznawaniu odwróceń trendu.

Zalety wskaźnika CCI

- Prosta interpretacja

- Szybkie sygnały

- Jasne punkty,w których zalecane jest kupno lub sprzedaż

- Możliwość łączenia CCI z innymi wskaźnikami

Wady wskaźnika CCI

- Najlepiej sprawdza się na rynkach towarowych

- Poziomy wykupienia i wyprzedania sprawdzają się przede wszystkim w trendach bocznych

- Korzystając tylko z CCI można odbierać błędne sygnały

Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

dotyczy XTB

XTB oferuje wyłącznie kontrakty CFD na waluty Forex, indeksy, towary, akcje, ETFy, kryptowaluty oraz rzeczywiste akcje i ETFy.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 71% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD u niniejszego dostawcy CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Do miesięcznego obrotu 100 000 EUR. Transakcje powyżej tego limitu zostaną obciążone prowizją w wysokości 0,2% (min. 10 EUR). Może mieć zastosowanie 0,5% koszt przewalutowania. Oferowane instrumenty finansowe są ryzykowne. Inwestuj odpowiedzialnie.