W latach 80. w Stanach Zjednoczonych powszechnie obawiano się azjatyckiego państwa, które miało podbić świat i zostać gospodarczym hegemonem. Tym państwem była Japonia. Od tamtego czasu, japońska gospodarka zdążyła popaść w stagnację, jednakże po kilku dekadach okazało się, że Amerykanie, choć pomylili się co do państwa, mieli rację co do regionu.

Zamiast Japonii, świat podbijają Chiny, które przez bardzo długi czas były określane jako znana z taniej siły roboczej, “Fabryka Świata”. Chińczycy nie mieli jednak zamiaru pełnić funkcji wasala zachodu w nieskończoność i dzisiaj walczą o pierwszeństwo w światowej gospodarce.

Przyglądamy się specyfice tego, największego rynku wewnętrznego na świecie i sprawdzamy najlepsze fundusze ETF na rynek chiński.

Najciekawsze fundusze ETF na rynek chiński

Powodów, żeby inwestować w Chinach, jest więc mnóstwo. Potężny rynek wewnętrzny, spora część populacji w wieku produkcyjnym, stale rosnąca jakość edukacji, ogromne środki przeznaczane na rozwój i pozycja drugiej najważniejszej na świecie gospodarki. To wszystko przy sporym potencjale do wzrostu.

Kolejny argument to znaczenie geopolityczne, które Chińczycy konsekwentnie zwiększają, między innymi, będąc największym pożyczkodawcą w Afryce, czy inwestując w Meksyku (co ma za zadanie skrócić czas dostaw do USA – jednego z czołowych partnerów handlowych).

Jak więc uzyskać ekspozycję na ten rynek? Opcje są dwie:

- Pierwsza – możemy kupić akcje spółek, które uznamy za obiecujące, co będzie wiązało się z koniecznością samodzielnego zbudowania portfela.

- Druga, której przyglądamy się w tym tekście, to inwestycja w ETF na rynek chiński.

ETF, czyli Exchange-Traded-Fund, to, jak wskazuje nazwa – notowany na giełdzie fundusz, czyli cały “koszyk” aktywów, w który możemy zainwestować.

Instrumenty tego typu dają nam więc możliwość ulokowania pieniędzy w gotowym, zdywersyfikowanym portfelu, co w praktyce oznacza mniejszą ekspozycję na wahania pojedynczych spółek i większe bezpieczeństwo.

Zanim zaczniemy wymieniać konkretne ETF-y, warto zrozumieć cztery najważniejsze typy papierów wartościowych, które znajdziemy w tych funduszach:

- Akcje klasy A – to określenie dotyczy spółek notowanych na giełdach w Chinach kontynentalnych – w Szanghaju i Shenzen. Przeważnie, akcje tego typu są dostępne tylko dla obywateli chińskich.

- Akcje klasy B – od klasy poprzedniej odróżnia je to, że są denominowane w walutach obcych, takich jak USD i HKD, co czyni je łatwiej dostępnymi dla inwestorów zagranicznych.

- Akcje klasy H – akcje spółek z Chin kontynentalnych, które są notowane na giełdzie w Hongkongu lub na innych giełdach zagranicznych.

- ADR (American Depositary Receipts – z ang. amerykańskie kwity depozytowe) – ADR-y to notowane w USA papiery wartościowe, opiewające na akcje firm zagranicznych. W ten sposób pozwalają emitentom z różnych części świata na dostęp do amerykańskiego rynku kapitałowego.

To aktualnie największy ETF na rynek chiński z aktywami pod zarządem (AUM – Assets Under Management) wartymi ponad 8 miliardów dolarów. Fundusz inwestuje głównie w spółki o średniej oraz dużej kapitalizacji i jest notowany na dwóch giełdach – Hongkong Stock Exchange oraz NASDAQ. Znajdziemy w nim jedne z największych firm w Chinach, takie jak Alibaba, Tencent i Meituan.

Sektory z największym udziałem:

- Technologia – 21.04%

- Finanse – 19.19%

- Handel detaliczny – 12.48%

Spółki z największym udziałem:

- Tencent Holdings Ltd. – 14.15%

- Alibaba Group – 7.62%

- Meituan (klasa B) – 7.62%

| Kraj: | USA |

| Ticker: | MCHI |

| Rok założenia: | 2011 |

| Emitent: | BlackRock |

| Giełda: | NASDAQ, HKEX |

| Koszty – rocznie: | 0.58% |

| Śledzony indeks: | MSCI China |

iShares MSCI China kupimy u tych brokerów:

| Broker | Nazwa instrumentu | Typ | Symbol | Giełda | Tutaj kupisz |

|---|---|---|---|---|---|

| iShares MSCI China A UCITS ETF USD (Acc, EUR) | ETF | CNYA.DE | Frankfurt | Kup na xtb.com |

| iShares MSCI China A ETF | ETF | CNYA | Nowy Jork | Kup na EXANTE.eu |

| iShares MSCI China ETF | ETF | MCHI | Nowy Jork |

Lub w formie CFD na ETF:

| Broker | Nazwa instrumentu | Typ | Symbol | Giełda | Handluj |

|---|---|---|---|---|---|

| iShares MSCI China ETF (Dist, USD) | Kontrakty CFD | MCHI.US | Nowy Jork | Handluj na xtb.com |

71% rachunków detalicznych CFD odnotowuje straty | |||||

| iShares MSCI China ETF | Kontrakty CFD | MCHI | Nowy Jork | Handluj na eToro.com |

61% rachunków detalicznych CFD odnotowuje straty | |||||

KraneShares CSI China Internet ETF to z kolei opcja dla tych, którzy są zainteresowani inwestycją w chiński sektor technologiczny. ETF śledzi CSI Overseas China Internet Index i zawiera spółki notowane w USA – na NYSE i NASDAQ oraz na giełdzie w Hongkongu. Ten założony w 2013 roku fundusz, nie oferuje jednak ekspozycji na akcje klasy A i skupia się na sektorze gospodarki, obejmującym podmioty działającej w branży technologii informacyjnej (będących chińskimi odpowiednikami firm takich, jak Amazon czy Meta). Co istotne – ETF przechowuje wiele spółek o średniej (31.05%) i małej kapitalizacji (2.21%).

Sektory z największym udziałem:

- Technologia – 55.46%

- Handel detaliczny – 22.53%

- Usługi konsumpcyjne – 7.53%

Spółki z największym udziałem:

- Tencent Holdings Ltd. – 11.88%

- Alibaba Group – 8.21%

- Meituan (klasa B) – 6.97%

| Kraj: | Chiny |

| Ticker: | KWEB |

| Rok założenia: | 2013 |

| Emitent: | CICC |

| Giełda: | HKEX |

| Koszty – rocznie: | 0.69% |

| Śledzony indeks: | CSI Overseas, China Internet |

KraneShares CSI China Internet kupimy u tych brokerów:

| Broker | Nazwa instrumentu | Typ | Symbol | Giełda | Tutaj kupisz |

|---|---|---|---|---|---|

| KraneShares CSI China Internet UCITS ETF USD (Acc, USD) | ETF | KWEB.UK | Londyn | Kup na xtb.com |

| KraneShares CSI China Internet | ETF | KWEB | Nowy Jork | Kup na EXANTE.eu |

Lub w formie CFD na ETF:

| Broker | Nazwa instrumentu | Typ | Symbol | Giełda | Handluj |

|---|---|---|---|---|---|

| KraneShares CSI China Internet | Kontrakty CFD | KWEB | Nowy Jork | Handluj na eToro.com |

61% rachunków detalicznych CFD odnotowuje straty | |||||

Xtrackers Harvest CSI 300 China A-Shares był pierwszym, notowanym w Stanach Zjednoczonych funduszem ETF na rynek chiński, który oferował ekspozycję na akcje notowane na rynku Chin kontynentalnych. ETF śledzi indeks CSI 300, zawierający 300 najbardziej płynnych spółek notowanych na giełdach w Szanghaju i Shenzen.

Trzeba pamiętać, że ten ETF inwestuje tylko i wyłącznie w spółki klasy A, więc nie znajdziemy w nich akcji powszechnie znanych, jednak notowanych tylko na giełdzie w Hongkongu – takich jak Alibaba czy Tencent.

- Finanse – 20.77%

- Produkcja – 12.91%

- Komunikacja – 0.79%

Spółki z największym udziałem:

- Kweichows Moutai (klasa A) – 5,74%

- Contemporary Amperex Technology (klasa A) – 3.02%

- Ping An Insurance (Group) Company of China (klasa A) – 2.61%

| Kraj: | Niemcy |

| Ticker: | ASRH |

| Rok założenia: | 2013 |

| Emitent: | DWS Group |

| Giełda: | NYSE Arca |

| Koszty – rocznie: | 0.65% |

| Śledzony indeks: | CSI 300 Index |

Xtrackers Harvest CSI 300 China (w formie CFD na ETF), kupimy u tych brokerów:

| Broker | Nazwa instrumentu | Typ | Symbol | Giełda | Tutaj kupisz |

|---|---|---|---|---|---|

| Xtrackers Harvest CSI 300 China A-Shares ETF | ETF | ASHR | Nowy Jork | Kup na eToro.com |

61% rachunków detalicznych CFD odnotowuje straty | |||||

Jak zainwestować w ETF na rynek chiński?

Krok 1 – zrozum rynek Chin, ale i kontekst, w którym występuje

Pamiętaj o tym, że inwestycje w rynki wschodzące wiążą się z ryzykiem i zanim zaangażujesz na nich swoje pieniądze, musisz to ryzyko akceptować. Mówimy tutaj tak o ryzyku wynikającym z czynników wewnętrznych, takich jak specyfika chińskiej polityki, jak i zewnętrznych. Nowoczesna gospodarka to sieć powiązanych ze sobą elementów, tak więc, zamiast skupiać się na samym tylko rynku Chin, warto umieścić go w kontekście globalnym. Na przykład – w momencie powstawania tego tekstu, Stany Zjednoczone oraz Europa borykają się z kryzysem bankowym, co może wpłynąć na sytuację ekonomiczną w Azji i tym samym, powinno być brane pod uwagę przez inwestora zainteresowanego rynkiem chińskim.

Sprawdź także jakie są najlepsze ETFy na rynek turecki.

Krok 2 – zdecyduj, czy masz na celu inwestycję czy spekulację

Zanim uzyskasz ekspozycję na Chiny, musisz zdecydować, czy faktycznie widzisz w nich potencjał i chcesz zainwestować tam pieniądze długoterminowo, czy raczej wolisz spróbować zarobić na zmienności ETF-ów w krótkim terminie. W tym pierwszym przypadku “prawdziwy” ETF będzie dobrym wyborem, jednak ze względu na minimalne wartości depozytów u niektórych brokerów, nie jest to opcja dla wszystkich.

W przypadku drugim możesz wybrać kontrakty CFD na dany ETF, które pozwolą Ci na skorzystanie z dźwigni finansowej.

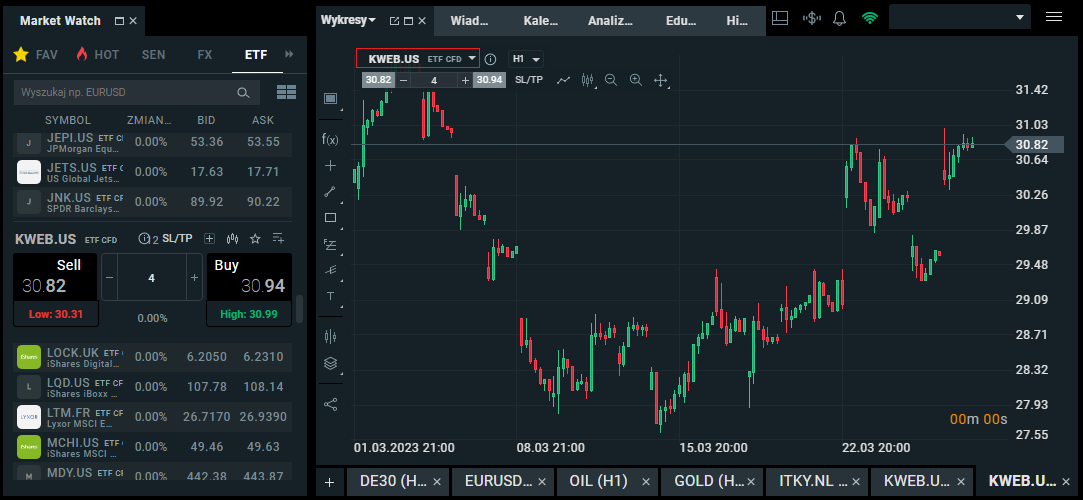

Poniżej widzisz przykład kontraktu CFD na ETF KWEB z platformy XTB – X-Station:

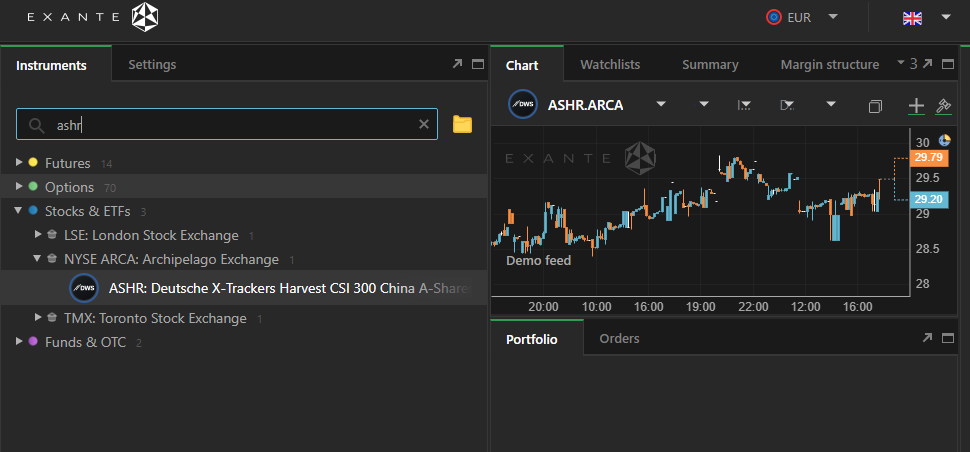

Krok 3 – załóż konto u jednego z brokerów i wpisz interesujący Cię ticker w wyszukiwarce

Jeśli powyższe punkty zostały odhaczone, przechodzimy do założenia konta u brokera. Wymienione w tym tekście fundusze ETF na rynek chiński znajdziesz w XTB (sprawdź nasze poradniki jak założyć konto na XTB oraz jak kupić akcje na XTB), eToro, Exante i DIF Broker.

Po założeniu i weryfikacji rachunku, nie powinieneś mieć problemów ze znalezieniem interesującego Cię instrumentu, Na każdej z platform znajdziesz wyszukiwarkę, w której wystarczy wpisać ticker z jednej z powyższych tabel.

Dlaczego warto uzyskać ekspozycję na rynek chiński za pomocą ETF-ów?

Przede wszystkim ze względu na wielkość tego rynku, postęp, jaki poczynił w ostatnich dekadach, i potencjał, który wciąż w nim drzemie.

Do niedawna, zwrot “Made in China” kojarzył się z produktami niskiej jakości, których konstrukcja oraz pomysł zostały “pożyczone” z zachodu, a same Chiny widziane były jako kraj tanich wyrobników. Te czasy minęły – zarówno jeżeli chodzi o koszty siły roboczej (ponieważ Chiny nie są już szczególnie tanim państwem i jakiś czas temu dogoniły pod tym względem niektóre kraje europejskie), jak i w kwestii innowacyjności, co widać na przykładzie spółek takich, jak ByteDance czy Xiaomi.

Ze względu na ogromne fundusze poświęcone przez rząd na research (określa się, że państwo przeznacza na ten cel aż 2.5% PKB, prowadząc badania w różnych sektorach – od AI, przez robotykę, po medycynę), istnieją spore szanse, że w niedalekiej przyszłości będziemy widzieć coraz więcej przykładów produktów chińskich, które w znacznym stopniu wpłyną na rzeczywistość zachodnią.

Jednakże Państwo Środka to przede wszystkim największy rynek wewnętrzny na świecie.

Źródło: http://researchnology.com/

Przy populacji liczącej 1,4 mld, PKB per capita Chin wynosiło w 2021 roku 12 551 USD, czyli około sześć razy mniej niż w USA. To daje sporą przestrzeń do dalszego bogacenia się ludności, a tym samym – potencjał do wzrostu dla inwestorów. Tym bardziej, że ogromna część tej populacji znajduje się w wieku produkcyjnym i korzysta z coraz wyższej jakości edukacji.

Przemiany chińskiej gospodarki doskonale widać na przykładzie motoryzacji. Przed rokiem 1979, coś takiego jak prywatny samochód w Chinach nie istniało, a pojazdy mogli posiadać tylko ważniejsi urzędnicy państwowi. W połowie lat 80., na 6 milionów Chińczyków przypadał średnio… jeden samochód osobowy. Dla kontrastu, w 2022 roku na 1000 osób przypada w Chinach 226 pojazdów.

Na poniższym zdjęciu widać kilka ze sprowadzonych do Chin z Polski Fiatów 126p. Funkcjonowały one jako taksówki, ponieważ wówczas posiadanie samochodu na własność wciąż było nielegalne, a popularny “Maluch”, ze względu na niewielkie gabaryty, nie mógł zostać wykorzystywany oficjalnie.

Źródło: https://bestsellingcarsblog.com/1986/01/china-1980-1985-fiat-126p-best-seller-1-passenger-car-for-every-6-million-people/

Ryzyko związane z inwestowaniem w Chinach

Przed lokowaniem pieniędzy na rynku chińskim, warto jednak zdawać sobie sprawę z ryzyka, które będzie wiązało się z takim przedsięwzięciem. Co nie zaskakuje, w ogromnej mierze jest ono polityczne.

Chociaż Chiny przeszły reformy za czasów Deng Xiaopinga, które gospodarczo otworzyły je na świat, należy pamiętać, że wciąż jest to rządzone przez jedną partię, państwo komunistyczne. To z kolei wiąże się z ewentualnym brakiem transparentności, skomplikowanymi relacjami z zachodem i niekiedy kontrowersyjną polityką wewnętrzną, która może wpływać na wyceny spółek i globalną gospodarkę.

Wśród najświeższych przykładów materializacji takiego ryzyka możemy wymienić nałożenie na firmy technologiczne surowych przepisów w 2020 roku (co szczególnie dotknęło spółkę Alibaba) czy wreszcie wprowadzenie agresywnej polityki Zero-Covid, która wewnątrz kraju wiązała się z ekstremalnym ograniczeniem swobody obywateli i wyhamowaniem popytu, a na zewnątrz – zakłóciła łańcuchy dostaw oraz wpłynęła negatywnie na ceny surowców.

Poniżej widać wykres cen miedzi w 2022 roku, która spadała m.in. ze względu na ograniczenie aktywności w chińskiej gospodarce (Państwo Środka tworzy największy na świecie popyt na miedź i rudę żelaza).

Obok problemów wewnętrznych, mamy oczywiście sojusz z Rosją i Koreą Północną, rywalizację o światową dominację ze Stanami Zjednoczonymi czy ciągnącą się od dawien dawna sprawę Tajwanu (amerykański sektor technologiczny jest w znacznym stopniu zależny od produkowanych na Tajwanie półprzewodników).

Znaczenie chińskiej gospodarki na świecie, a “friend-shoring”

Nic więc dziwnego, że spółki, czy całe państwa, na czele z USA, próbują uniezależnić się od Chin. Stąd pomysł na “friend-shoring”, czyli politykę mającą na celu zdywersyfikować produkcję i zmniejszyć znaczenie krajów, z którymi politycznie, Amerykanom może być nie po drodze.

Jednakże odcięcie się od azjatyckiej potęgi wcale nie jest takie proste i aktualnie wydaje się mało realistyczne, a jednym z ważniejszych powodów jest wykwalifikowana kadra. “Fabryka Świata” od dziesięcioleci zdobywa doświadczenie i buduje infrastrukturę, które dzisiaj trudno znaleźć gdziekolwiek indziej.

Uzależnienie zachodu od Chin dobrze obrazuje Apple – główna montownia kalifornijskiego giganta mieści się w chińskim Zhengzhou i odpowiada za produkcję… około 3/4 wszystkich iPhone’ów na świecie. Według danych Bloomberga z końca 2022 roku zależność amerykańskiego sektora technologicznego od Chin, teoretycznie może zostać ograniczona do roku 2030 o jakieś 40% – jednak w scenariuszu najbardziej agresywnym.

Podobny problem ma także sektor farmaceutyczny w USA, gdzie ponad połowa API’s – składników chemicznych leków, pochodzi z Chin.

Ostatnie dane nie sugerują także, że w najbliższym czasie, kontekst ten ulegnie wielkim zmianom. Według statystyk handlowych, import produktów chińskich do USA wzrósł o 6.3% ($536.8 mld) względem roku 2021, podczas gdy eksport produktów amerykańskich do Chin to wzrost rzędu ledwie 1.6% ($153.8 mld).

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 71% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD u niniejszego dostawcy CFD (XTB). Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.