Większość inwestorów kojarzy ETF-y z pasywnym odzwierciedleniem indeksów giełdowych. Istnieje jednak kategoria funduszy, która łączy posiadanie akcji z systematycznym generowaniem dochodu z opcji, a historyczne stopy dystrybucji w wybranych okresach sięgały nawet około 12% rocznie (wyniki przeszłe nie stanowią gwarancji przyszłych rezultatów).

Mowa tutaj o ETF-ach typu „covered call”, które zyskują obecnie na popularności w tempie, które zaskakują nawet ekspertów. Aktywa pod zarządzaniem w tej kategorii przekroczyły 75 mld dolarów w połowie 2025 roku.

Czym są te fundusze, jak działają i czy warto włączyć je do portfela? Odpowiedzi na te pytania szukamy w poniższym artykule.

Czym jest strategia covered call?

Covered call lub po polsku pokryta opcja kupna, to jedna z najbardziej klasycznych strategii opcyjnych.

Jej idea jest prosta: inwestor posiada akcje (lub koszyk akcji odwzorowujący indeks), a jednocześnie wystawia (sprzedaje) opcje kupna (call) na te same aktywa. W zamian za wystawienie opcji otrzymuje premię, która staje się dodatkowym źródłem dochodu.

Mechanizm działa następująco:

- Fundusz kupuje akcje wchodzące w skład danego indeksu, na przykład S&P 500, Nasdaq 100 czy MSCI World.

- Następnie systematycznie sprzedaje opcje call z ceną realizacji (strike) ustaloną nieco powyżej bieżącego poziomu rynkowego.

- Jeśli cena akcji nie przekroczy tego poziomu do dnia wygaśnięcia opcji, fundusz zachowuje zarówno akcje, jak i całą premię.

- Jeśli natomiast cena wzrośnie powyżej poziomu strike, fundusz musi sprzedać akcje po ustalonej cenie, traci więc część potencjalnego wzrostu, ale premię i tak zatrzymuje.

To właśnie kluczowy kompromis strategii covered call. Inwestor rezygnuje z części potencjału wzrostowego w zamian za regularne, przewidywalne wypłaty. W praktyce oznacza to, że w okresach silnych hoss fundusz będzie „odstawał” od klasycznego indeksu, natomiast w okresach stagnacji lub umiarkowanych wzrostów może go przebić dzięki dodatkowym premiom opcyjnym.

Profil ryzyka jest inny niż w przypadku obligacji czy lokat bankowych, a potencjalne zyski mogą być wyższe, jednak oczywiście wciąż należy pamiętać, że inwestycje w ETF-y typu covered call wiążą się z ryzykiem rynkowym.

Covered Call ETF, czyli fundusz, który robi to za Ciebie?

Samodzielne wystawianie opcji wymaga rachunku margin, wiedzy o wycenie opcji i ciągłego monitorowania pozycji. Covered Call ETF eliminuje te bariery. Fundusz automatycznie zarządza całym procesem, dobiera akcje, wystawia opcje, inkasuje premie i wypłaca je inwestorom w formie regularnych dystrybucji, najczęściej co miesiąc.

Inwestor kupuje jednostkę ETF tak samo jak zwykłą akcję na giełdzie. W zamian otrzymuje ekspozycję na koszyk akcji (np. 100 największych spółek technologicznych z Nasdaq) oraz regularne wypłaty generowane z premii opcyjnych i ewentualnych dywidend z posiadanych akcji.

Popularność tej kategorii rośnie w imponującym tempie. Na początku 2023 roku aktywa pod zarządzaniem w Covered Call ETF-ach wynosiły 44,5 mld dolarów. Do połowy 2024 roku kwota ta wzrosła do 70,7 mld dolarów, a w połowie 2025 przekroczyła 75 mld dolarów.

Według Morningstar segment „zysków z derywatów” stał się jedną z najszybciej rosnących kategorii funduszy, napędzaną popytem inwestorów na strategie generujące podwyższony dochód.

Trzy ETF-y Covered Call dostępne dla europejskich inwestorów

Na rynku europejskim, w ramach regulacji UCITS, działa zaledwie tylko kilka Covered Call ETF-ów dostępnych dla inwestorów detalicznych. To podkreśla wczesną fazę rozwoju tego segmentu w Europie, ale i jednocześnie potencjał dalszego wzrostu.

Naszym zdaniem z tej ograniczonej jeszcze listy, warto zwrócić uwagę na trzy fundusze, które szczególnie się wyróżniają.

JEPQ to aktywnie zarządzany fundusz JPMorgan Asset Management, który łączy portfel akcji z indeksu Nasdaq 100 ze strategią opcyjną opartą na equity-linked notes (ELN). Aktywne zarządzanie pozwala zespołowi inwestycyjnemu elastycznie dostosowywać parametry strategii opcyjnej do bieżących warunków rynkowych, co wyróżnia go na tle pasywnych odpowiedników.

Fundusz koncentruje się na sektorze technologicznym, gdzie ponad 50% portfela stanowią spółki IT, z największymi pozycjami w NVIDIA, Apple, Microsoft, Alphabet i Amazon. Stopa dystrybucji wynosi około 10%, a wypłaty następują co miesiąc. Aktywa pod zarządzaniem wersji UCITS sięgają około 1,3 mld dol. (amerykańska wersja JEPQ zarządza ponad 31 mld dol., co świadczy o ogromnym zainteresowaniu strategią).

JEPQ najlepiej sprawdzi się u inwestorów, którzy chcą połączyć ekspozycję na sektor technologiczny z wysokim miesięcznym dochodem i akceptują zmienność typową dla spółek Nasdaq.

JEPG to drugi fundusz JPMorgan z rodziny Premium Income, ale o znacznie szerszej dywersyfikacji geograficznej. Zamiast koncentrować się na amerykańskim Nasdaq, fundusz inwestuje globalnie, w akcje z indeksu MSCI World obejmującego spółki z 23 rynków rozwiniętych.

Stopa dystrybucji wynosi około 7–8%, co jest niższe niż w JEPQ, ale rekompensuje to szersza dywersyfikacja sektorowa i geograficzna. Fundusz wypłaca dystrybucje co miesiąc, a aktywa pod zarządzaniem wersji UCITS wynoszą ponad 1,1 mld EUR.

JEPG to propozycja dla bardziej konserwatywnych inwestorów, którzy szukają globalnej ekspozycji na akcje z obniżoną zmiennością i stabilnym, choć nieco niższym dochodem. Szczególnie atrakcyjny może być dla osób, które nie chcą nadmiernie koncentrować portfela na amerykańskiej technologii.

3. Global X Nasdaq 100 Covered Call UCITS ETF (QYLD)

QYLD to pasywnie zarządzany fundusz Global X, który odzwierciedla indeks Cboe Nasdaq-100 BuyWrite V2. W przeciwieństwie do aktywnie zarządzanego JEPQ, QYLD stosuje w pełni systematyczne podejście, co miesiąc wystawiając opcje call at-the-money (po bieżącej cenie rynkowej) na cały indeks Nasdaq 100.

Konsekwencją agresywniejszej strategii opcyjnej jest wyższa stopa dystrybucji, około 11–12% rocznie, ale również niemal całkowite obcięcie potencjału wzrostu kapitału. QYLD jest projektowany przede wszystkim jako narzędzie do generowania gotówki, nie do budowania wartości portfela w długim terminie.

Fundusz sprawdzi się u inwestorów nastawionych wyłącznie na maksymalizację bieżącego dochodu, na przykład osób na emeryturze pokrywających bieżące wydatki z dystrybucji lub tych, którzy celowo rezygnują ze wzrostu kapitału na rzecz stabilnego cash flow.

Porównanie funduszy

Poniższa tabela zestawia kluczowe parametry trzech omówionych Covered Call ETF-ów:

| Parametr | JEPQ | JEPG | QYLD |

| Emitent | JPMorgan | JPMorgan | Global X |

| Indeks bazowy | Nasdaq 100 | MSCI World | Nasdaq 100 |

| Zarządzanie | Aktywne | Aktywne | Pasywne |

| Stopa dystrybucji* | 10% | 7–8% | 11–12% |

| Częstotliwość wypłat | Miesięczna | Miesięczna | Miesięczna |

| TER (koszty roczne) | 0,35% | 0,35% | 0,45% |

| AUM (UCITS) | 1,3 mld dol. | 1,2 mld dol. | 710 mln dol. |

| Główna cecha | Elastyczna strategia opcyjna | Globalna dywersyfikacja | Maks. dochód bieżący |

* Stopy dystrybucji oparte na historycznych wypłatach i nie stanowią gwarancji przyszłych wyników. Dane o parte na kartach produktów funduszy

Dla kogo są Covered Call ETF-y?

Covered Call ETF-y nie są uniwersalnym rozwiązaniem. Ich przydatność zależy od indywidualnych celów inwestycyjnych i etapu życia finansowego.

Inwestorzy budujący dochód pasywny to naturalna grupa docelowa. Miesięczne dystrybucje na poziomie 7–12% rocznie mogą stanowić realne uzupełnienie budżetu, zwłaszcza dla osób na emeryturze lub zbliżających się do niej, które priorytetowo traktują regularne przepływy gotówkowe ponad długoterminowy wzrost kapitału.

Inwestorzy szukający dywersyfikacji źródeł dochodu mogą wykorzystać Covered Call ETF-y jako uzupełnienie portfela obok klasycznych funduszy dywidendowych i obligacyjnych. Premie opcyjne mają inny charakter niż dywidendy czy kupony obligacyjne, co dodaje portfelowi dodatkową warstwę dywersyfikacji dochodu.

Inwestorzy oczekujący stagnacji lub umiarkowanych wzrostów na rynku akcji mogą zyskać więcej z Covered Call ETF-a niż z klasycznego funduszu indeksowego. Gdy rynek porusza się w bok, premie opcyjne generują dochód, którego zwykły ETF by nie dostarczył.

Mniej odpowiednie będą dla młodych inwestorów z długim horyzontem, którzy powinni maksymalizować wzrost kapitału. Historycznie całkowita stopa zwrotu Covered Call ETF-ów jest niższa niż klasycznych funduszy indeksowych w długim terminie, właśnie z powodu obcinania wzrostów przez wystawione opcje.

Jak kupić ETF typu Covered Call? Przewodnik krok po kroku

Covered Call ETF-y w wersji UCITS, czyli zgodne z europejskimi dyrektywami, są stosunkowo nowym produktem na europejskim rynku i nie każda platforma brokerska je oferuje. Jedną z platform zapewniających dostęp do wszystkich omówionych funduszy jest Freedom24, europejski broker regulowany w ramach MiFID II, będący częścią notowanej na NASDAQ spółki Freedom Holding Corp.

1. Popularność - waga 5%

2. Bezpieczeństwo - waga 15%

3. Oferta inwestycyjna - waga 15%

4. Opłaty i prowizje - waga 15%

5. Platforma transakcyjna - waga 10%

6. Oferta edukacyjna - waga 10%

7. Obsługa klienta - waga 10%

8. Obsługa PLN - waga 5%

9. Zgodność z regulacjami - waga 5%

10. Opinie klientów - waga 10%

Założenie konta trwa tylko 10 minut

Dostęp do ponad 1 miliona instrumentów na globalnych rynkach

Broker notowany na NASDAQ

Brak minimalnej wpłaty

Dostęp do 15 głównych giełd w Ameryce, Europie i Azji

Ponad 3600 funduszy ETF

Ponad 800 000 opcji na akcje amerykańskie po jednej z najniższych cen w Europie

Darmowe pomysły inwestycyjne ze średnią stopą zwrotu 16%

Wpłaty w PLN, darmowe przewalutowanie

Waga oceny cząstkowej - 5%

Waga oceny cząstkowej - 15%

Waga oceny cząstkowej - 15%

Waga oceny cząstkowej - 15%

Waga oceny cząstkowej - 10%

Waga oceny cząstkowej - 10%

Waga oceny cząstkowej - 10%

Waga oceny cząstkowej - 5%

Waga oceny cząstkowej - 5%

Waga oceny cząstkowej - 10%

Krok 1: Otwarcie rachunku

Rejestracja odbywa się całkowicie online i trwa około 10 minut. Należy wypełnić formularz z danymi osobowymi, a następnie przejść weryfikację tożsamości (KYC). Wystarczy zdjęcie dowodu osobistego lub paszportu oraz dokument potwierdzający adres zamieszkania (np. rachunek za media lub wyciąg bankowy). Weryfikacja trwa zwykle 1–2 dni robocze.

Freedom24 przechowuje aktywa klientów na segregowanych rachunkach, oddzielonych od własnego majątku brokera. Dodatkowo klienci objęci są ochroną Funduszu Gwarancji Inwestorów.

Jeżeli jeszcze nie posiadasz konta, informację o tym jak je założyć we Freedom24, znajdziesz w naszym poradniku.

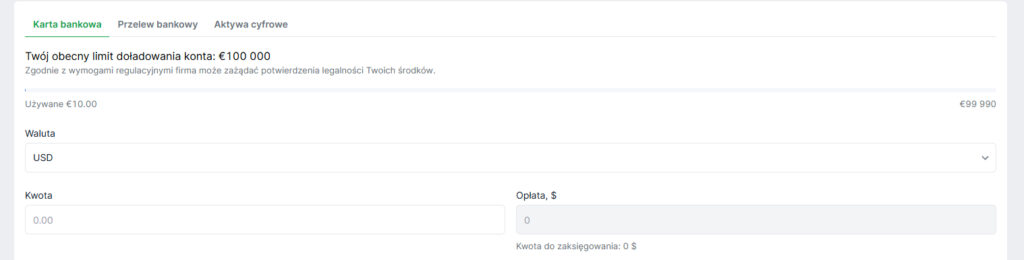

Krok 2: Zasilenie rachunku

Wpłatę można zrealizować przelewem bankowym lub kartą płatniczą. Freedom24 akceptuje wpłaty w PLN, EUR, USD i 6 innych walutach. Jeśli planujesz kupić ETF denominowany w USD (a tak jest w przypadku wszystkich trzech omawianych funduszy), platforma oferuje wbudowaną funkcję wymiany walut.

Freedom24 nie pobiera opłat za wpłaty przelewem bankowym, choć bank wysyłający może naliczyć standardową prowizję za przelew zagraniczny. Czas realizacji to zazwyczaj 1–3 dni roboczych.

Krok 3: Wyszukanie i zakup ETF-a

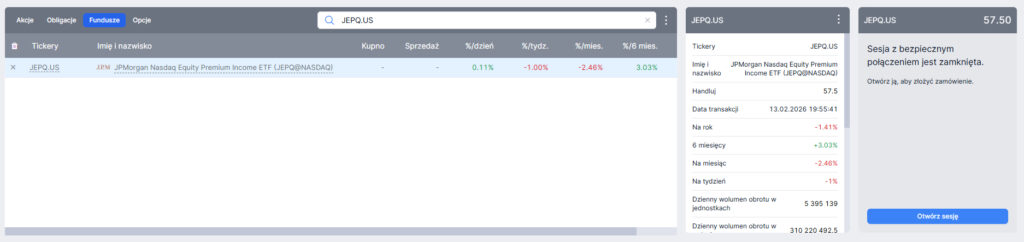

Po zasileniu rachunku wystarczy wyszukać ticker interesującego funduszu w wyszukiwarce platformy, np. JEPQ, JEPG lub QYLD. Każdy ETF można kupić z poziomu przeglądarki internetowej lub aplikacji mobilnej.

Zlecenie można złożyć jako market order (natychmiastowe wykonanie po bieżącej cenie) lub limit order (realizacja tylko po określonej maksymalnej cenie). Dla płynnych ETF-ów różnica jest zazwyczaj minimalna, ale limit order daje większą kontrolę nad ceną zakupu.

Minimalna ilość to 1 jednostka ETF. W przypadku JEPQ czy JEPG to około 25–27 USD za jednostkę, a QYLD kosztuje około 16–17 USD. Bariera wejścia jest więc bardzo niska.

Krok 4: Monitoring wypłat

Po zakupie ETF pojawia się na koncie jako pozycja w portfelu. Miesięczne dystrybucje wpływają automatycznie na rachunek gotówkowy w odpowiedniej walucie. Można je reinwestować w kolejne jednostki tego samego ETF-a, przeznaczyć na inne inwestycje lub po prostu wypłacić.

Więcej informacji o Covered Call ETF-ach dostępnych na platformie Freedom24 znajdziesz na dedykowanej stronie brokera.

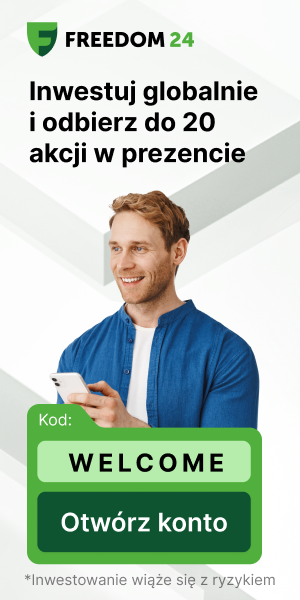

Promocja powitalna: nawet 20 darmowych akcji

Freedom24 oferuje obecnie program powitalny dla nowych klientów. Po założeniu i doładowaniu konta w okresie do 28 lutego 2026 roku można otrzymać od 1 do 20 darmowych akcji amerykańskich spółek o wartości od 3 do 800 dolarów każda. Liczba przyznanych akcji zależy od wysokości wpłaty.

Promocję aktywuje się kodem WELCOME w platformie lub aplikacji mobilnej. Przyznane akcje można dowolnie sprzedać lub trzymać jako długoterminową inwestycję. To dodatkowy bonus zwiększający początkową wartość portfela.

*Obowiązują warunki i zasady. Pełny regulamin promocji znajduje się na stronie brokera.

Główne zalety i ograniczenia

Zalety

- Wysoki dochód z dystrybucji. Covered Call ETF-y oferują zazwyczaj stopy dystrybucji w przedziale 7–12% rocznie, co znacząco przewyższa typowe fundusze dywidendowe (2–4%) czy obligacyjne (3–5%). Źródłem tego dochodu są premie opcyjne, które fundusz inkasuje regularnie.

- Regularne wypłaty. Większość funduszy z tej kategorii dokonuje dystrybucji co miesiąc. Dla inwestorów budujących dochód pasywny lub planujących regularne wypłaty na emeryturze jest to istotna przewaga nad funduszami wypłacającymi kwartalnie lub rocznie.

- Częściowa ochrona w spadkach. Premie opcyjne działają jak bufor. Gdy rynek spada, fundusz traci na wartości akcji, ale inkasowane premie częściowo kompensują tę stratę. Nie jest to pełna ochrona, ale zmniejsza zmienność portfela w porównaniu z klasycznym ETF-em indeksowym.

- Ekspozycja na znane indeksy. Pod spodem Covered Call ETF-ów znajdziemy akcje z indeksów takich jak Nasdaq 100, S&P 500 czy MSCI World, a więc duże, płynne spółki o ugruntowanej pozycji rynkowej.

Ograniczenia

- Ograniczony potencjał wzrostowy. To fundamentalny kompromis strategii. W okresach dynamicznych wzrostów. Covered Call ETF nie jest w stanie w pełni uczestniczyć we wzrostach, ponieważ wystawione opcje „obcinają” zyski powyżej poziomu strike. Inwestor musi być świadomy, że wypłaty z premii niejako rekompensują utracony wzrost kapitału.

- Brak ochrony przed głębokimi spadkami. Premie opcyjne stanowią jedynie niewielki bufor. Przy gwałtownej bessie (np. krach o 30–40%) fundusz straci na wartości podobnie jak klasyczny ETF indeksowy, premie zamortyzują jedynie kilka punktów procentowych straty.

- Złożoność podatkowa. Dystrybucje z Covered Call ETF-ów mogą mieć różny charakter podatkowy (premie opcyjne, dywidendy, zwrot kapitału). Dla polskiego inwestora kluczowe jest, że podlegają one 19% podatkowi od zysków kapitałowych.

FAQ, czyli najczęściej zadawane pytania

Czym różni się Covered Call ETF od zwykłego ETF-a dywidendowego?

Klasyczny ETF dywidendowy inwestuje w spółki wypłacające dywidendy i przekazuje je inwestorom. Covered Call ETF również posiada akcje, ale dodatkowym źródłem dochodu są premie z wystawianych opcji call. Dzięki temu stopa dystrybucji jest zazwyczaj 2–3-krotnie wyższa niż w funduszach dywidendowych, ale potencjał wzrostu kapitału jest ograniczony.

Jak są opodatkowane tego typu instrumenty w Polsce?

Dystrybucje z ETF-ów podlegają 19% podatkowi od zysków kapitałowych (podatek Belki). Broker może automatycznie potrącać podatek u źródła. Zysk ze sprzedaży jednostek ETF-a (różnica ceny zakupu i sprzedaży) również podlega 19% opodatkowaniu i wymaga rozliczenia w zeznaniu rocznym PIT-38.

Jaka jest minimalna kwota inwestycji?

Wystarczy kwota potrzebna na zakup jednej jednostki ETF-a. W przypadku JEPQ i JEPG to około 25–27 USD, a QYLD kosztuje około 16–17 USD. Freedom24 nie narzuca dodatkowych minimów transakcyjnych.

Czy Covered Call ETF nadaje się jako jedyna inwestycja w portfelu?

Raczej nie. Ze względu na ograniczony potencjał wzrostowy, Covered Call ETF najlepiej sprawdza się jako element szerszego portfela, np. obok klasycznych ETF-ów indeksowych, funduszy obligacyjnych czy ETF-ów gotówkowych. Proporcje zależą od indywidualnych celów i tolerancji ryzyka.

Kiedy Covered Call ETF sprawdzi się lepiej niż klasyczny ETF indeksowy?

W środowisku rynkowym charakteryzującym się stagnacją, umiarkowanymi wzrostami lub podwyższoną zmiennością. Im większa zmienność, tym wyższe premie opcyjne, co bezpośrednio przekłada się na wyższe dystrybucje. W silnej hossie klasyczny ETF indeksowy będzie lepszą opcją pod względem całkowitej stopy zwrotu.

Czy mogę stracić kapitał inwestując w Covered Call ETF?

Tak. Covered Call ETF-y inwestują w akcje, których wartość może spaść. Premie opcyjne częściowo amortyzują spadki, ale nie chronią przed głęboką bessą. Są to instrumenty obarczone ryzykiem rynkowym, a wypłaty nie są gwarantowane.

Czy Freedom24 jest bezpiecznym brokerem?

Freedom24 działa na podstawie licencji europejskiej i podlega regulacjom MiFID II. Broker jest częścią Freedom Holding Corp., spółki notowanej na amerykańskiej giełdzie NASDAQ, której kapitalizacja rynkowa przekroczyła 11 mld USD w 2025 roku. Aktywa klientów są przechowywane na segregowanych rachunkach, a inwestorzy objęci są ochroną Funduszu Gwarancji Inwestorów.

Niniejszy artykuł został przygotowany we współpracy z Freedom24. Inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanego kapitału. Wyniki historyczne nie stanowią gwarancji przyszłych zysków. Choć Covered Call ETF-y mogą generować regularny dochód z premii opcyjnych i dywidend, wiąże się z nimi również ryzyko straty kapitału, szczególnie na gwałtownie spadających rynkach. Strategie covered call mogą również nie osiągać wyników benchmarku w okresach silnych wzrostów. Niniejszy materiał nie stanowi porady finansowej ani rekomendacji zakupu lub sprzedaży jakiegokolwiek instrumentu finansowego. Przed podjęciem decyzji inwestycyjnych zalecamy konsultację z niezależnym doradcą finansowym.

Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.