Na rynkach towarowych zwraca się uwagę przede wszystkim na metale szlachetne – złoto i srebro, kładąc szczególny nacisk na to pierwsze. W tym równaniu często pomija się metale przemysłowe, takie jak miedź. Nie do końca słusznie, ponieważ ten niepozorny surowiec jest absolutnie kluczowy dla funkcjonowania gospodarki.

Uważa się go za wyprzedzający wskaźnik ekonomiczny, przewidujący kondycję systemu ekonomicznego w najbliższym terminie. Ponadto, ze względu na swoją relatywnie niską cenę, kusi potencjałem do wzrostu większym niż na rynku złota. W tym artykule wyjaśnimy, dlaczego warto rozważyć ekspozycję na miedź za pomocą funduszy ETF, a także przyjrzymy się najciekawszym instrumentom z tej półki.

Najlepsze fundusze ETF na miedź

Chcąc zainwestować w miedź, obok kupna kontraktów na rynkach towarowych, moglibyśmy zainteresować się na przykład spółkami zajmującymi się jej wydobyciem. Jednakże:

- Większość ludzi nie ma wiedzy, która pozwalałaby im analizować instrumenty finansowe, lub zwyczajnie nie ma czasu na przeprowadzenie analiz

- Inwestowanie w jeden konkretny instrument – na przykład w spółkę wydobywczą, może nie być do końca bezpieczne, ponieważ będziemy eksponowani na ryzyko związane z tą konkretną firmą

Rozwiązaniem jest ETF, czyli Exchange Traded Fund – rodzaj notowanego na giełdzie funduszu, który lokuje pieniądze w różnych aktywach. Inwestując w ETF, trzymamy środki w gotowym, zdywersyfikowanym portfelu, co pozwala zaoszczędzić czas i uzyskać ekspozycję na rynki także tym osobom, które nie byłyby w stanie z powodzeniem inwestować samodzielnie.

Fundusze ETF na miedź mogą oferować bezpośrednią ekspozycję na cenę metalu lub inwestować np. w spółki miedziowe, zajmujące się wydobyciem i przetwarzaniem tego metalu.

W poniższym zestawieniu znajdziesz pozycje z obu kategorii.

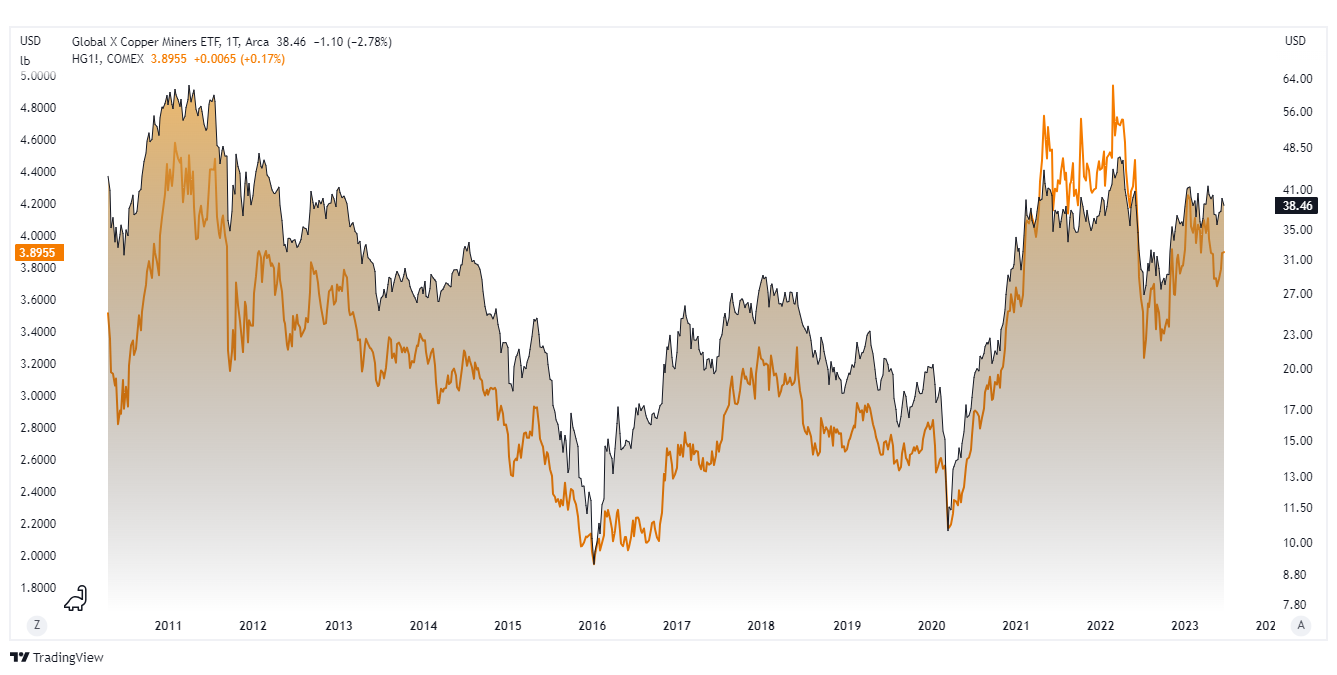

ETF nr 1 – Global X Copper Miners ETF – ETF na spółki miedziowe

Fundusz ten opiera się na indeksie Solactive Global Copper Miners Index, który z kolei śledzi działające globalnie przedsiębiorstwa zajmujące się wydobyciem i przetwarzaniem miedzi. Trzeba jednak zwrócić uwagę, że ceny spółek związanych z wydobyciem miedzi mogą, z różnych względów, rosnąć wolniej niż cena samej miedzi. Dodatkowo, niektóre z nich wydobywają nie tylko miedź, ale także inne metale, co może mieć wpływ na ich wyceny na giełdach.

ETF Global X Copper Miners, choć inwestuje w spółki z całego świata, skupia się głównie na firmach z Ameryki Północnej.

Spółki z największym udziałem:

- LUNDIN MINING CORP – 5.57%

- BHP GROUP LTD – 5.36%

- GRUPO MEXICO-B – 5.25%

Państwa z największym udziałem:

- Kanada – 32.44%

- Chiny/Hong-Kong – 11.31%

- USA – 11.23%

| Kraj: | USA |

| Ticker: | COPX |

| Rok założenia: | 2010 |

| Emitent: | Mirae Asset Financial Group |

| Giełda: | Nyse Arca |

| Koszty – rocznie: | 0.65% |

| Śledzony indeks: | Stuttgart Solactive AG Global Copper Miners |

| Dostępny w: | Exante, DIF Broker |

Global X Copper Miners ETF kupimy u tych brokerów:

| Broker | Nazwa instrumentu | Typ | Symbol | Giełda | Tutaj kupisz |

|---|---|---|---|---|---|

| Global X Copper Miners ETF | ETF | COPX | Nowy Jork | Kup na EXANTE.eu |

Lub w formie CFD na ETF:

| Broker | Nazwa instrumentu | Typ | Symbol | Giełda | Handluj |

|---|---|---|---|---|---|

| Global X Copper Miners ETF | Kontrakty CFD | COPX.US | Nowy Jork | Handluj na xtb.com |

71% rachunków detalicznych CFD odnotowuje straty | |||||

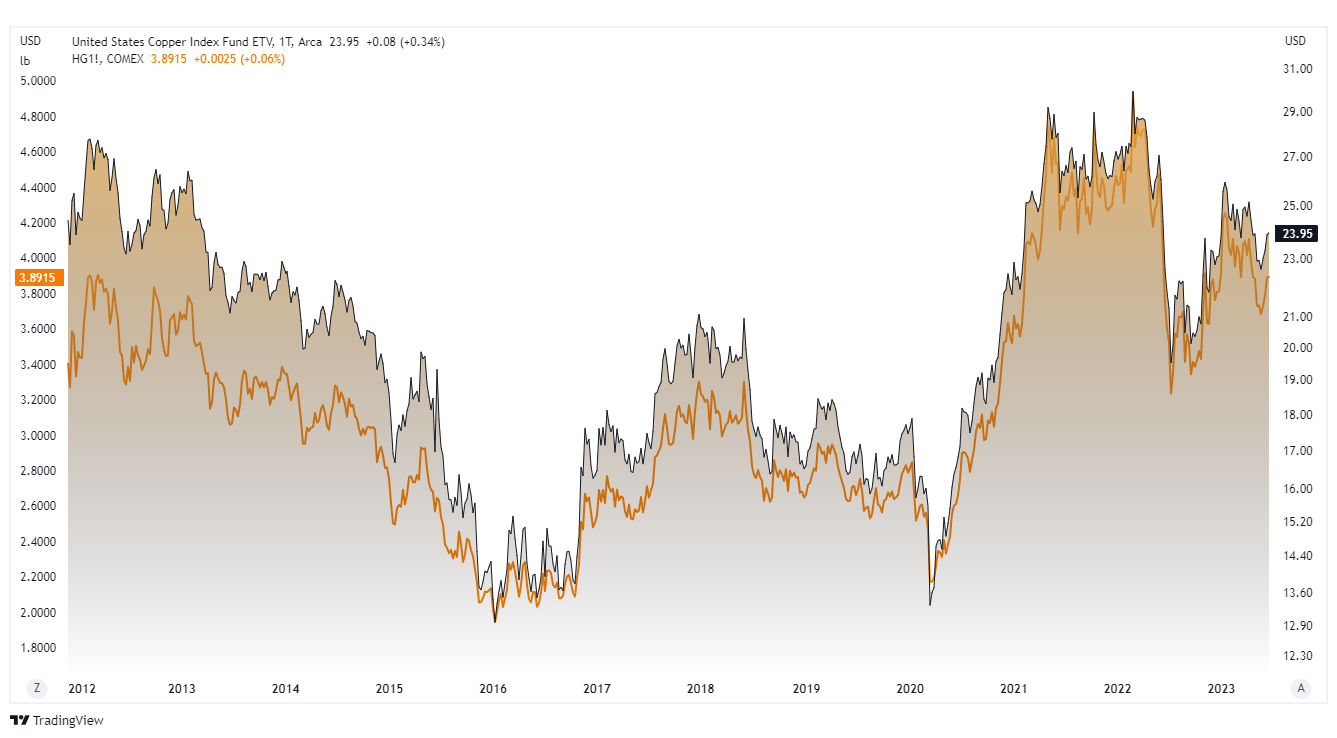

ETF nr 2 – United States Copper Index ETF (CPER) – ETF oparty na kontraktach Futures na miedź

Propozycja druga daje inwestorom ekspozycję bezpośrednio na ceny miedzi. CPER to tzw. commodity pool, czyli pula pieniędzy zbieranych od inwestorów, przeznaczanych następnie na spekulację na rynkach kontraktów terminowych. ETF śledzi ruchy SummerHaven Copper Index, czyli koszyka kontraktów Futures na miedź, zdywersyfikowanych z uwagi na terminy zapadalności i zabezpieczonych trzymiesięcznymi obligacjami skarbowymi USA.

Jest to więc opcja przede wszystkim dla tych, którzy chcieliby uzyskać ekspozycję na miedź na rynku towarowym, jednak bez konieczności wykorzystywania w tym celu rachunku Futures.

Trzeba jednak zwrócić uwagę na to, że ten ETF nie jest do końca przeznaczony dla inwestorów długoterminowych i służy przede wszystkim do krótkoterminowych transakcji, zawieranych w oparciu o przewidywany ruch na rynku miedzi.

| Kraj: | USA |

| Ticker: | CPER |

| Rok założenia: | 2011 |

| Emitent: | Marygold |

| Giełda: | NYSE Arca |

| Koszty – rocznie: | 0.85% |

| Śledzony indeks: | SummerHaven Copper Index |

| Dostępny w: | Exante, DIF Broker |

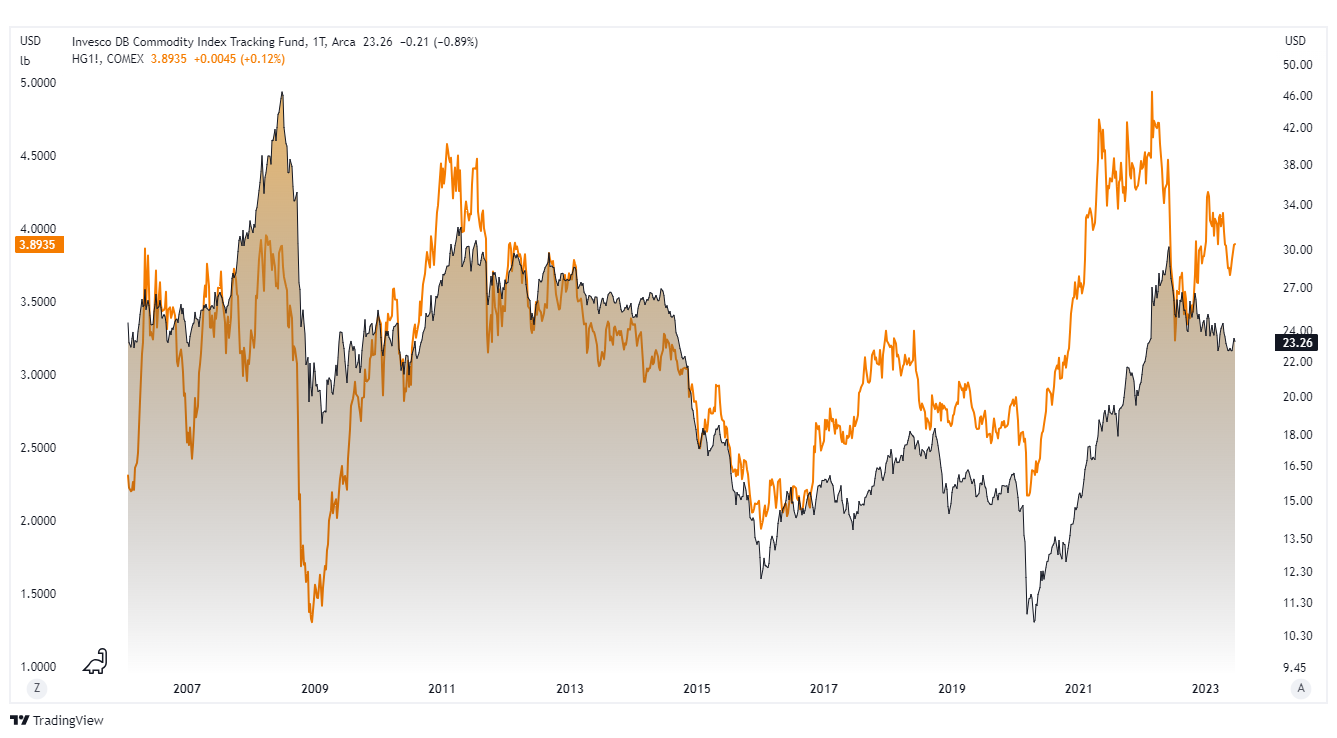

ETF nr 3 – Invesco DB Commodity Index Tracking Fund – ETF na miedź i inne rynki towarowe

W przeciwieństwie do poprzednich opcji, ten ETF skupia się nie tylko na miedzi. Fundusz inwestuje w 14 najbardziej istotnych towarów na świecie, włączając w to metale szlachetne (złoto, i srebro) oraz metale przemysłowe – miedź, cynk i aluminium. Znajdziemy tu także kontrakty Futures na energię, takie jak gaz naturalny i ropa Brent oraz produkty rolne – kukurydzę czy pszenicę.

Dzięki temu, ETF może być wykorzystywany jako benchmark dla rynku towarowego.

Ze względu na fakt, iż fundusz bazuje na kontraktach terminowych, może nie być idealny dla inwestorów, którzy preferują spokojne, długoterminowe inwestowanie.

Aktywa z największym udziałem:

- Benzyna – 11.76% – NYMEX Reformulated Gasoline Blendstock for Oxygen Blending R

- Ropa Brent – 11.41% – ICE Brent Crude Oil Future

- Ropa West Texas Intermediate – 11.38%, NYMEX Light Sweet Crude Oil Future

Metale z największym udziałem:

- Złoto – 10.14% – COMEX Gold 100 Troy Ounces Future

- Miedź – 5.03% – LME Copper Future

- Aluminium – 4.33% – LME Primary Aluminum Future

| Kraj: | USA |

| Ticker: | DBC |

| Rok założenia: | 2007 |

| Emitent: | Invesco |

| Giełda: | NYSE Arca |

| Koszty – rocznie: | 0.87% |

| Śledzony indeks: | DBIQ Optimum Yield Diversified Commodity Index |

| Dostępny w: | Exante, DIF Broker |

Miedź jako fundament gospodarki

Miedź odgrywała kluczową rolę w rozwoju cywilizacji, a z czasem jej znaczenie nie zmalało. Dziś, jest jednak nieco inne.

Choć w zamierzchłej przeszłości była wykorzystywana jako waluta, aktualnie jest widziana przede wszystkim jako metal przemysłowy. Znajduje szerokie zastosowanie m.in. w budownictwie czy konstrukcji podzespołów elektronicznych. Znajdziemy ją w naszych smartfonach, komputerach, domach czy pojazdach.

Razem ze złotem i srebrem, miedź należy do trójki najważniejszych metali na świecie. Dzięki użytecznym właściwościom, takim jak przewodzenie ciepła oraz odporność na korozję, znajduje zastosowanie w wielu segmentach gospodarki. Przede wszystkim jednak służy do produkcji kabli elektrycznych.

Ze względu na ważność miedzi dla systemu gospodarczego, metal ten uważa się za towar koniunkturalny – czyli taki, którego cena porusza się w parze z gospodarką. Kiedy ta się rozwija, cena miedzi rośnie, jednak gdy następuje schłodzenie gospodarki, popyt na miedź spada, a więc i spada jej cena. To z kolei sprawia, że metal ten jest wykorzystywany nie tylko jako okazja inwestycyjna, oferująca potencjał do wzrostu większy niż na rynkach metali szlachetnych, ale także, lub przede wszystkim – jako zabezpieczenie przed spadkiem siły nabywczej.

Sprawdź także jakie są najlepsze ETFy na uran.

Jak zainwestować w ETF na miedź?

Krok 1 – pamiętaj, że spekulacja na cenach miedzi wymaga zrozumienia gospodarki

Jak wspominaliśmy wcześniej, w czasach niepewności makroekonomicznej cena miedzi spada.

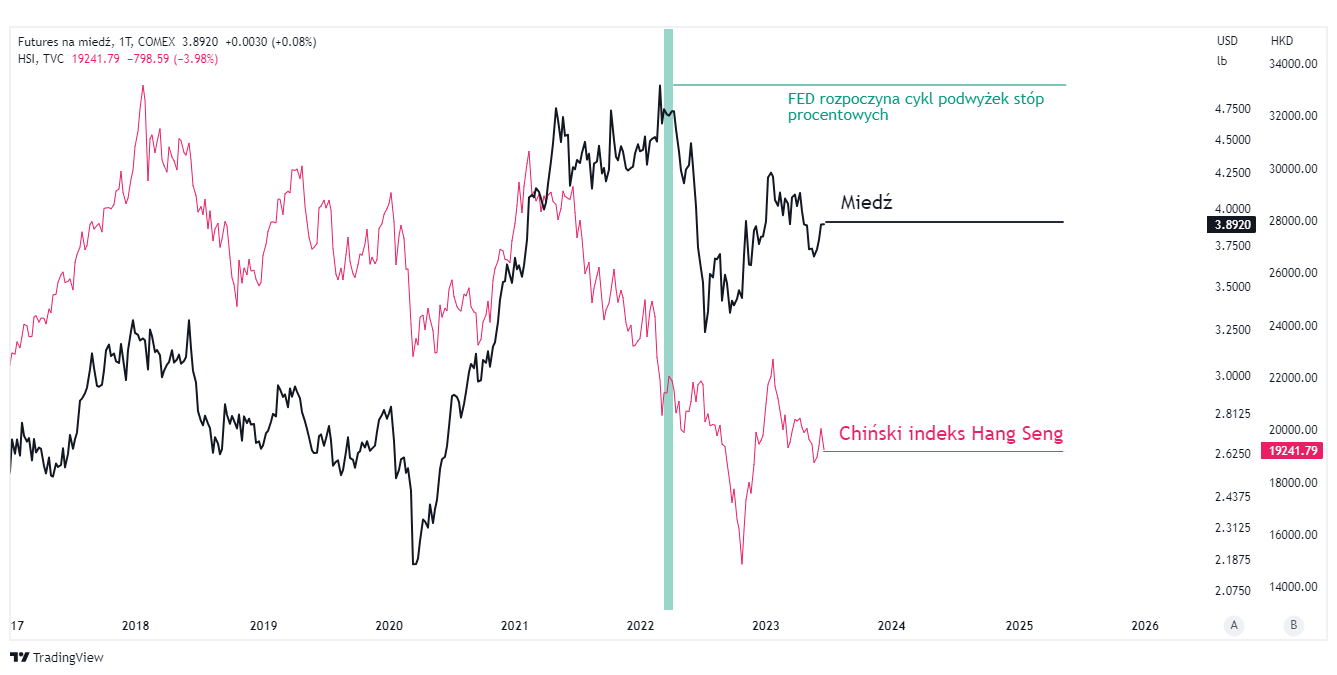

Mogliśmy to zaobserwować w roku 2022, kiedy gospodarce światowej zaczęły ciążyć podwyżki stóp procentowych w Stanach Zjednoczonych i umacniający się dolar amerykański. To wywołało strach przed recesją, a chińska polityka covidowa i wynikające z niej zamknięcie gospodarki doprowadziły do spadku popytu na miedź i w konsekwencji – do spadków cen samego surowca (Chiny są największym globalnym importerem miedzi).

Rosnące ceny ropy naftowej zwiększają koszty producentów miedzi, ale jednocześnie przyspieszają przejście na ekologiczną energię i tym samym zwiększają popyt na miedź.

Jednakże, w najbliższej przyszłości, popyt na miedź może wzrosnąć, ze względu na rolę, którą metal ten odgrywa w przemianie energetycznej i odejściu od ropy naftowej na rzecz tzw. “zielonych energii”. Miedź wykorzystuje się m.in w produkcji paneli słonecznych i samochodów elektrycznych. Wraz z rosnącym popytem na pojazdy EV wzrośnie także popyt na miedź.

Przed inwestycją w fundusz ETF dający Ci ekspozycję na ceny miedzi powinieneś jednak rozumieć specyfikę konkretnego produktu, a także ryzyko związane z takim przedsięwzięciem. Zwróć uwagę także na stan, w którym w momencie kupna ETF-a znajduje się globalna gospodarka – ponieważ miedź jest towarem koniunkturalnym.

Krok 2 – ETF na miedź czy kontrakty CFD?

Jak widzisz, inwestycje w ETF-y oparte na rynku surowcowym i miedzi, często mają charakter spekulacyjny i różnią się od klasycznych inwestycji długoterminowych. Jest to więc rozwiązanie skierowane głównie do osób zorientowanych w kontekście makroekonomicznym, które potrafią formułować hipotezy dotyczące popytu na ten metal w najbliższym czasie.

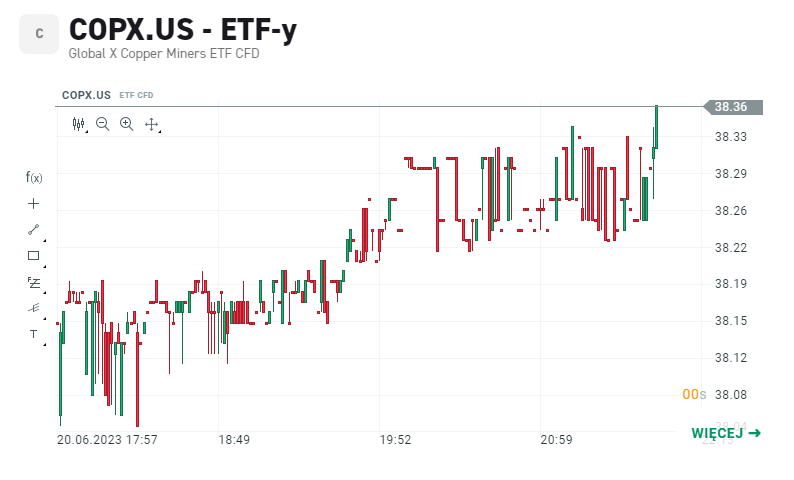

Pamiętaj też, że jako spekulant niekoniecznie musisz kupować prawdziwy ETF – zamiast tego możesz skorzystać z lewarowanych kontraktów różnicowych na dany fundusz, takich jak widzoczny poniżej COPX.US – CFD na ETF dostępny u brokera XTB.

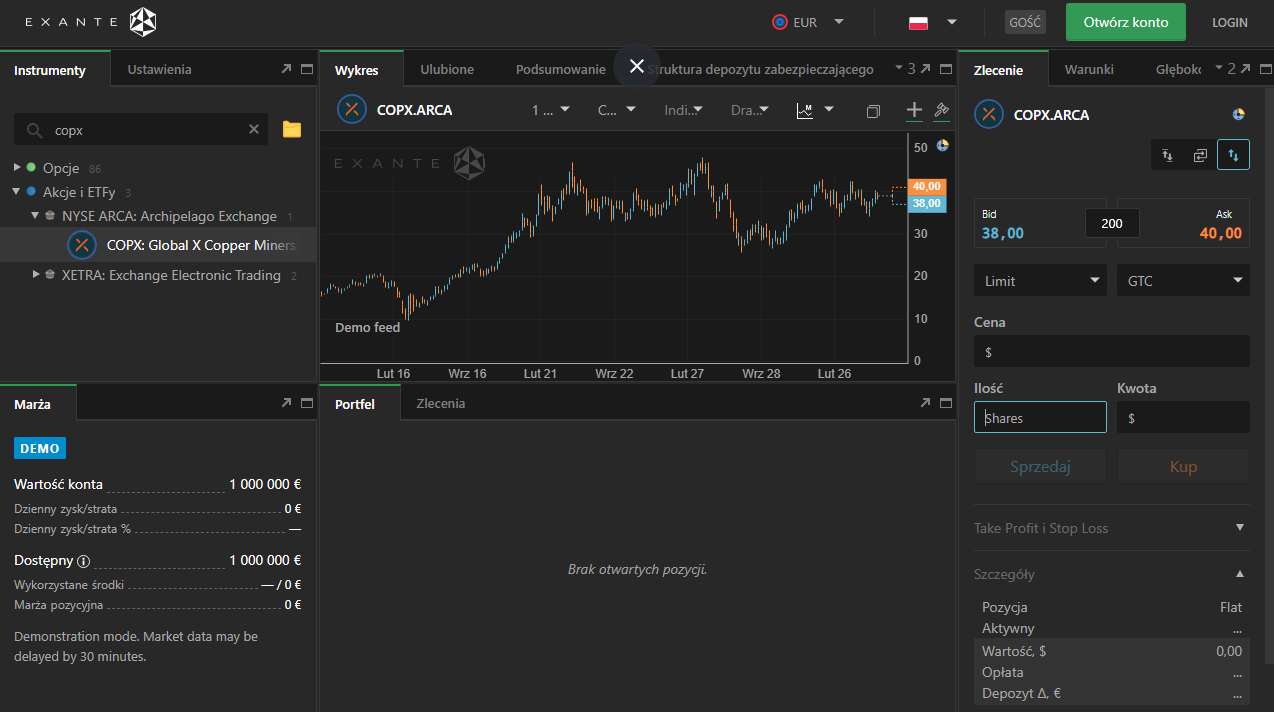

Krok 3 – znajdź ticker na platformie brokera i zawrzyj transakcję!

Miedź to w języku angielskim “copper”, dlatego pod tym słowem kluczowym powinieneś szukać ETF-ów związanych z tym metalem w wyszukiwarkach na platformach brokerów (jeżeli chcesz znaleźć produkt, który nie znalazł się w tym zestawieniu).

Jeśli jednak jesteś zainteresowany jednym z ETF-ów z tego tekstu, wystarczy wpisać odpowiedni ticker w wyszukiwarce i ewentualnie – wybrać z listy giełdę, na której notowany jest fundusz.

Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

dotyczy XTB

XTB oferuje wyłącznie kontrakty CFD na waluty Forex, indeksy, towary, akcje, ETFy, kryptowaluty oraz rzeczywiste akcje i ETFy.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 71% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD u niniejszego dostawcy CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.