Pule płynności są podstawą DeFi. Bez nich działałyby tylko pojedyncze zdecentralizowane giełdy, nie wzięlibyśmy pożyczki w krypto, trzeba było by zapomnieć o lewarze… Na szczęście nic nie wskazuje, aby miały nagle zniknąć. Zobaczmy, na jakich zasadach działają i kto je finansuje.

Co to jest pula płynności?

Aby dokonywanie transakcji finansowych było możliwe, w systemie musi istnieć płynność: pula tokenów, które mogą być przedmiotem obrotu. W przeciwieństwie do tradycyjnych rynków finansowych, gdzie jest ona kontrolowana przez instytucje, w DeFi opiera się ona na zdecentralizowanej puli płynności,

Tworzą ją zasoby aktywów, zablokowanych w smartkontrakcie danej platformy przez użytkowników. Pula płynności zazwyczaj zawiera parę kryptowalut (choć spotykane są też pule potrójne). Chcą np. wymienić Ethereum na Tethera przy pomocy DEX, będziemy korzystać z puli ETH/USDT.

W zamian za dostarczenie płynności jej dostawcy są wynagradzani – otrzymują tokeny LP oraz pewien udział w opłatach transakcyjnych, pobieranych od korzystających z puli. Tokeny LP reprezentują kwotę poszczególnych wkładów i pozwalają na generowanie dodatkowych dochodów przez staking czy yield farming.

Pule płynności ułatwiają zawieranie transakcji. Dzięki ich stosowaniu podaż i popyt na tokeny występują zawsze. Istnieje wiele rodzajów pul, jak stałe, hybrydowe czy dynamiczne, a wybór konkretnej zależy od celów danej platformy. W przeciwieństwie do giełdy, korzystający DeFi nie handlują ze sobą wzajemnie: drugą stroną transakcji jest prawie zawsze pula.

Jeśli interesuje Cię ten temat, warto poznać także inne nasze artykuły:

- zdecentralizowane giełdy krypto (DEX)

- jak działa yield farming

- czym jest APY i APR w świecie krypto

- czym jest poślizg cenowy (slippage)

- 15 pomysłów na dochód pasywny z krypto

- jak nie dać się oszukać na DeFi

Jak działają pule płynności

Aby pule płynności funkcjonowały wydajnie, były odporne na manipulacje i przynosiły zyski, konieczne są co najmniej trzy kroki kroki:

- Utworzenie puli i zapewnienie jej płynności. Pula jest zazwyczaj tworzona poprzez umieszczenie w niej dwóch różnych tokenów, które będą mogły być wymieniać między sobą (np. ETH i USD). Pule mogą być tworzone przez twórców protokołu, a na niektórych platformach także przez zwykłych użytkowników.

- Ustalanie ceny tokenów przez algorytm. Ceny tokenów w puli względem siebie określane są automatycznie, na podstawie przyjętego modelu matematycznego. Na DEXach jest to na ogół AMM (Automated Market Maker). O cenie decyduje stosunek między podażą obu tokenów. Ponieważ mechanizm wyceny jest bardzo istotny, szczegółowo omówimy go za chwilę.

- Nagradzanie dostawców płynności. Pobieranie niewielkiej opłaty za wymianę jest podstawą finansowania platformy i źródłem nagród dla dostawców płynności. Algorytmy rozdzielają zebrane opłaty proporcjonalnie, biorąc pod uwagę takie czynniki, jak wielkość dostarczonego wkładu i czas jej utrzymania.

Ustalanie cen tokenów w puli

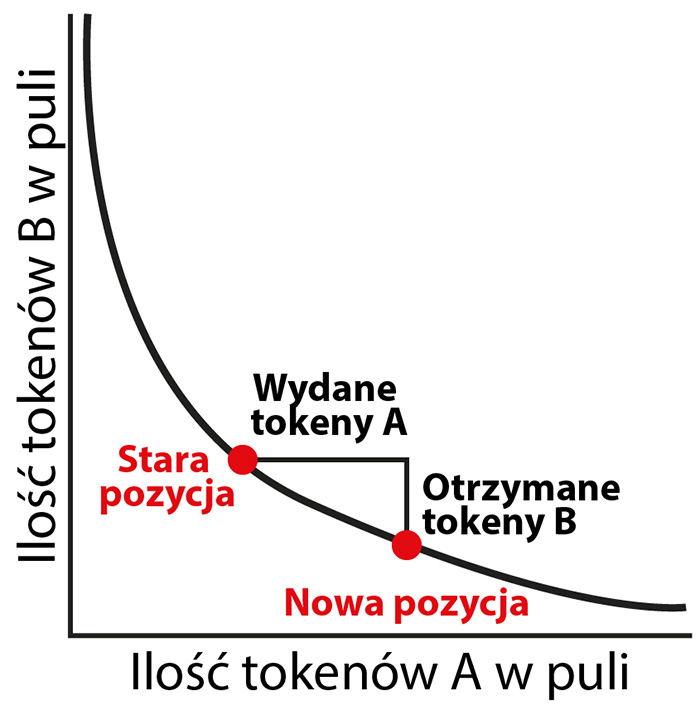

Choć jest wiele modeli wyceny tokenów, zawsze określa ją jakiś wariant wzoru, odzwierciedlającego podaż i popyt. Decydujący jest stosunek między tokenami: jeśli w puli znajduje się powiedzmy 10 ETH i 10 000 USDC, stosunek ETH:USDC wynosi 1:1000, co określa aktualną cenę 1 ETH na 1000 USDC.

Podstawowy wzór określający cenę nie jest skomplikowany: X * Y = K

X i Y to dwa aktywa w puli, w naszym przykładzie ETH i USDC. K to stała wartość, którą algorytm utrzymuje, dostosowując ceny aktywów. Całkowita wartość tokenów X pomnożona przez całkowitą wartość tokenów Y, musi zawsze równać się K.

Algorytm przed dokonaniem wymiany sprawdza, ile tokenów X i Y znajduje się w puli. Następnie tworzy stałą K, mnożąc je przez siebie. Korzystając ze stałej, można teraz obliczyć cenę tokena A wyrażoną w tokenach B.

Mechanizm ten działa dobrze, jeśli liczba tokenów w puli jest dostatecznie duża. Przy niewielkiej wartości TVL, ceny tokenów w puli mogą znacznie odbiegać od naszych przewidywań oraz cen na innych giełdach, co określamy jako poślizg cenowy (slippage).

Kluczem jest zatem nie tylko właściwie skonstruowany algorytm zarządzający pulą, ale także wystarczająca jej wielkość. Inaczej większe transakcje mogą znacząco wpłynąć na cenę tokenów w puli, jak pokazano to na obrazku powyżej.

Transakcja o wartości 10% TVL puli, spowoduje zmianę ceny o około 9%, podczas gdy dla 0,1% TVL zmiana ceny wyniesie tylko o 0,09%. Przy korzystaniu z małych pul, nasze zlecenie zostanie więc zrealizowane po niekorzystnej cenie.

Dostarczanie płynności do puli

Zobaczmy, jak zasilać pulę płynności na przykładzie popularnego DEXa. Kolejne kroki to:

- Połączenie z Uniswap, np. przy pomocy portfela MetaMask.

- Wybór par tokenów, dla których chcemy dostarczyć płynność.

- Zasilenie puli poprzez zakładkę Pula po lewej stronie interfejsu.

- Potwierdzenie transakcji w Metamask.

- Odbiór tokenów LP proporcjonalnie do naszego wkładu.

Teraz jesteśmy już oficjalnie dostawcą płynności dla Uniswap. Aby ją wycofać, wystarczy ponownie wejść do zakładki Pula, kliknąć „Usuń” i postępować zgodnie z instrukcjami.

W związku z wysokimi kosztami transakcyjnymi dostarczanie płynności na łańcuchu Ethereum może wygenerować straty. Bezpieczniej będzie użyć tańszego łańcucha w rodzaju Polygon czy Arbitrum.

Jak maksymalizować zyski z udziału w puli?

Uczestnictwo w pulach płynności DeFi może być opłacalnym przedsięwzięciem. Aby zmaksymalizować zwroty, omijając równocześnie pułapki, warto przyjąć pewne zasady:

- Dokładnie sprawdźmy zyski, oferowane przez poszczególne platformy, dodając do siebie korzyści z tokenów LP oraz udział w opłatach za korzystanie z puli.

- Przy kwotach mniejszych niż powiedzmy 2000 $ nie rozważajmy użycia łańcucha Ethereum, gdyż z powodu kosztów transakcyjnych w sieci ETH dołożymy do interesu.

- Dywersyfikujmy swoje zasoby między pulami i platformami, co pomoże rozłożyć ryzyko protokołu oraz tokenów.

- Warto przeanalizować dotychczasowe wyniki konkretnej puli, wolumen transakcji oraz generowane nagrody i wybierać te z największym potencjałem.

- Dla bezpieczeństwa warto wybrać parę, gdzie jedną z dostarczanych walut jest stablecoin – zapewni nam to mniejszą zmienność, choć być może kosztem zysków.

- Warto rozważyć yield farming. Choć jest on nieco ryzykowny, pozwala znacząco powiększyć generowane zyski.

- Jeśli nie chcesz zagłębiać się w szczegóły dostarczania płynności, skorzystaj z gotowych rozwiązań w rodzaju Yearn Finance, które automatycznie będą zarządzać Twoimi aktywami.

Musisz mieć świadomość, że platformy DeFi bywają celem ataków hakerów. Choć ich bezpieczeństwo jest z reguły wystarczające, zawsze istnieje niebezpieczeństwo utraty zainwestowanych środków.

Plusy i minusy pul płynności

Silne strony

- więcej możliwości: pule płynności na DEX generalnie ułatwiają handel w sektorze krypto

- pasywny dochód: dostawcy płynności mogą zarabiać na swoim kapitale

- otwartość: każdy użytkownik może zostać dostawcą płynności

- nowatorskie strategie: pule płynności pozwalają na yield farming, nieznany wcześniej

- prawo zarządzania: tokeny platformy przynoszą zysk, ale dają także prawo do głosowania

- wsparcie nowych projektów: pule mogą obsługiwać tokeny nie notowane na giełdach krypto

- decentralizacja: pule utrudniają giełdom manipulowanie cenami popularnych tokenów

- brak KYC: dzięki istnieniu pul możemy kupować krypto anonimowo

Słabe strony

- nietrwała strata: dostawcy płynności są narażeni na ryzyko strat, jeśli cena tokenów w puli znacząco się zmieni.

- poślizg cenowy: korzystanie z niewielkich pul może prowadzić do kupna po zawyżonej cenie

- ryzyko smartkontraktów: pule mogą być podatne na hacki, skutkujące utratą kapitału

- ograniczona płynność: scentralizowane giełdy na ogół oferują znacznie większe wolumeny

- ryzyko oszustwa: tokeny w pulach nie zawsze są weryfikowane, można więc kupić podróbkę

- ryzyko koncentracji: jeśli niewielka liczba podmiotów zapewnia znaczną część płynności, mogą one manipulować rynkiem

Przykłady popularnych pul płynności

Pule spotkamy w każdym protokole DeFi. Są one potrzebne do wykonywania swapów, udzielania pożyczek, przenoszenia tokenów między łańcuchami czy yield farmingu. Popularne protokoły opierające się na pulach płynności to:

- Uniswap: największy DEX w przestrzeni DeFi. Umożliwia wymianę kryptowalut bezpośrednio z zewnętrznego portfela.

- Curve Finance: platforma specjalizująca się w handlu stablecoinami, zapewniające minimalny poślizg cenowy.

- GMX: platforma handlu Futures. Dostawcy płynności wypożyczają swoje aktywa traderom poprzez pulę, generując w ten sposób dochód pasywny.

- Aave: zdecentralizowana platforma pożyczkowa. Użytkownicy mogą deponować swoje aktywa, które następnie są wypożyczane innym.

- Balancer: platforma DeFi, pozwalająca na tworzenie pul płynności, zawierających nie dwa, lecz wiele zasobów.

- THORChain: pozwala na transfer tokenów między łańcuchami. Dostawcy płynności udostępniają swoje tokeny w zamian za udział w zyskach platformy.

- SudoSwap: pozwala na deponowanie tokenów NFT w pulach płynności. Zwiększa to elastyczność handlu popularnymi kolekcjami.

Z puli płynności korzystamy prawie za każdym razem, gdy korzystamy z DeFi. Ułatwiają nam życie, ale czy warto stanąć po drugiej stronie i zostać dostawcą płynności? To już kwestia znajomości tematu i tolerancji na ryzyko, miło jednak pobierać odsetki od kapitału, zamiast je płacić.

Najczęściej zadawane pytania (FAQ)

Czym są pule płynności na DeFi?

Pule płynności to zasoby różnych tokenów, zablokowanych w smartkontrakcie, pozwalające na ich wymianę czy pożyczenie od protokołu zamiast od konkretnego użytkownika.

Jak działa liquidity pool?

Dostawcy płynności deponują na platformie tokeny, które następnie mogą być wykorzystywane przez zainteresowanych.

Jak dodać płynność na Uniswap?

Wystarczy posiadać tokeny, zalogować sie na platformę i zasilić wybraną pulę. Zalecane jest wybranie łańcucha innego niż Ethereum (koszta).

Co oznacza automatyczne tworzenie rynku?

Automated market maker (AMM) to sposób obsługi transakcji krypto w sposób automatyczny i niewymagający pozwolenia. Zamiast tradycyjnej tabeli ofert kupujących i sprzedających, wykorzystywane są omówione wcześniej pule płynności.

Czym jest nietrwała strata (impermanent loss)?

Jest to możliwość straty wskutek zmiany ceny tokenów zablokowanych w puli. Poniesiemy ją, jeśli w momencie wpłaty np. ETH do puli wynosi 4000 $, a momencie wypłaty – 3000 $.