Wartość godziwa jest pojęciem nierzadko obcym nowoczesnemu inwestorowi, który jest młody, głodny szybkich zysków i zwykle nie do końca potrafi logicznie argumentować podjęte przez siebie decyzje. Podczas gdy jeszcze kilkanaście lat temu, podstawowym elementem rzetelnej analizy były informacje zawarte w raportach finansowych, tak dzisiaj, powodem, dla którego kupujemy aktywa, jest głównie ich popularność. Podczas gdy bańka spekulacyjna puchnie z dnia na dzień, warto odświeżyć sobie temat wartości na giełdzie.

Wartość godziwa – co to jest? Próba oparcia decyzji na twardych danych

W filmie wprowadzającym do serii o wycenie spółek jeden z największych autorytetów w temacie – Aswath Damodaran, zwraca uwagę na psychologię tłumu, na przykładzie zachowania lemingów. Zwierzęta te, popełniając w gruncie rzeczy zbiorowe samobójstwo, z punktu widzenia obserwatora przestają być grupą autonomicznych jednostek, a stają się bezmyślnym kolektywem.

Gdy podobny problem zaczyna dotyczyć ludzi, wszystkie podmioty wewnątrz grupy zaczyna łączyć niewidzialny łańcuch, którego ogniwem jest prosta myśl:

“Zrobię to, co reszta, ponieważ większość musi mieć rację”.

Profesor podkreśla, że poddawanie się temu zjawisku może błyskawicznie zakończyć karierę inwestora. Owczy pęd napędzał bańkę przed II wojną światową. Następnie, zrobił to samo w czasach Dot-Com-Bubble i być może… robi to teraz, podczas czegoś, co w przyszłości będziemy nazywać bańką technologiczną.

Świetnym tego przykładem, obok spółek takich, jak Tesla czy Nvidia, jest Bitcoin. Token stał się symbolem nowego rozwoju technologicznego, czego potwierdzenie każdy znajdzie nie tylko podczas rozmów ze znajomymi, ale i na wykresach – aktualnie, na rynku wirtualnego pieniądza obserwuje się relatywnie silne, pozytywne korelacje z indeksem NASDAQ. Inwestujemy w technologię, ponieważ ma wartość, a ma wartość, ponieważ mówi tak reszta, która to… oparła swoją opinię na zdaniu innych ludzi. W całym tym zamieszaniu ewaluacja ma odpowiedzieć na proste pytanie – czy to, w co inwestuję, naprawdę ma jakikolwiek potencjał?

Jakie elementy mogą złożyć się na wartość godziwą? Wartość godziwa a wartość rynkowa

W świecie inwestowania wartość godziwa jest hipotetyczną wartością aktywa, mierzoną względem określonych parametrów. Najczęściej, parametrem jest przewidywany, przyszły przepływ pieniędzy w firmie, której dotyczy analiza, jednak metodologia dopuszcza wykorzystanie metod ilościowej i jakościowej jednocześnie (do wad analizy jakościowej nawiązuje materiał o podstawach analizy statystycznej na Forex). W środowisku funkcjonują dwa najpopularniejsze sposoby ewaluacji, które mogą być wykorzystywane równolegle – wycena względna i zdyskontowane przepływy pieniężne.

Wartość godziwa a wartość rynkowa – wycena względna

Metoda oparta na obserwacji wyceny spółek o podobnym profilu, a następnie, porównania do nich analizowanego instrumentu. Przykład – spółki A, B, C i D przechowują podobne aktywa i osiągają podobne wyniki finansowe. Mimo to spółka D jest wyceniania zdecydowanie wyżej niż reszta, ze względu na charyzmatycznego prezesa i silny marketing.

Za tym konkretnym przykładem może kryć się przede wszystkim Tesla, która pozostaje najdroższą spółką branży motoryzacyjnej mimo braku wyników, które argumentowałyby jej pozycję. Należy jednak wziąć pod uwagę fakt, że Tesla należy do grona spółek, których wartość rynkowa opiera się na drzemiącym w nich potencjale i bardziej niż typowym producentem samochodów, jest firmą technologiczną.

Tworzenie historii wokół wycenianej spółki

Nawet jeśli nasza wycena opiera się na twardych danych, wciąż nazywamy ją “hipotetyczną”. Dlaczego?

Jest tak, ponieważ zadaniem inwestora wyceniającego aktywa jest stworzenie wokół spółki bogatej w detale historii, przy czym to od niego samego zależy, jakie informacje odegrają w niej kluczową rolę. W najprostszej formie mogą składać się na nią:

- Stan segmentu, w którym funkcjonuje spółka.

- Ogólna kondycja gospodarki

- To, jak firma wypada na tle konkurencji w swojej branży.

- Obecne przychody

- Posiadane aktywa

- Zadłużenie

Zdyskontowane Przepływy Pieniężne – Discounted Cash Flow

Metoda ta stara się określić wartość aktywa na podstawie generowanych przez nie przepływów pieniędzy, przy jednoczesnym zignorowaniu posiadanych aktywów.

Korzystając z niej, warto więc zwrócić uwagę na podstawowe wskazniki – takie, jak:

- Earnings Per Share (TTM): EPS (TTM) to wartość, która pokaże nam, ile spółka zarabiała na przestrzeni ostatnich 12 miesięcy, w przeliczeniu na jedną akcję.

- Operating Cash Flow: Kwota, którą dana spółka powinna generować, prowadząc typowe dla niej działania biznesowe.

- Maintenance Capital Expenditure: kwota potrzebna do utrzymania spółki w stanie gotowości do generowania OCF. Innymi słowy – koszt utrzymania biznesu.

Jednym z serwisów, które pozwalają użytkownikom na automatyczną (lub ręczną, przy skorzystaniu ze specjalnego narzędzia) kalkulację wartości godziwej na podstawie ZPP jest Alphaspread.com.

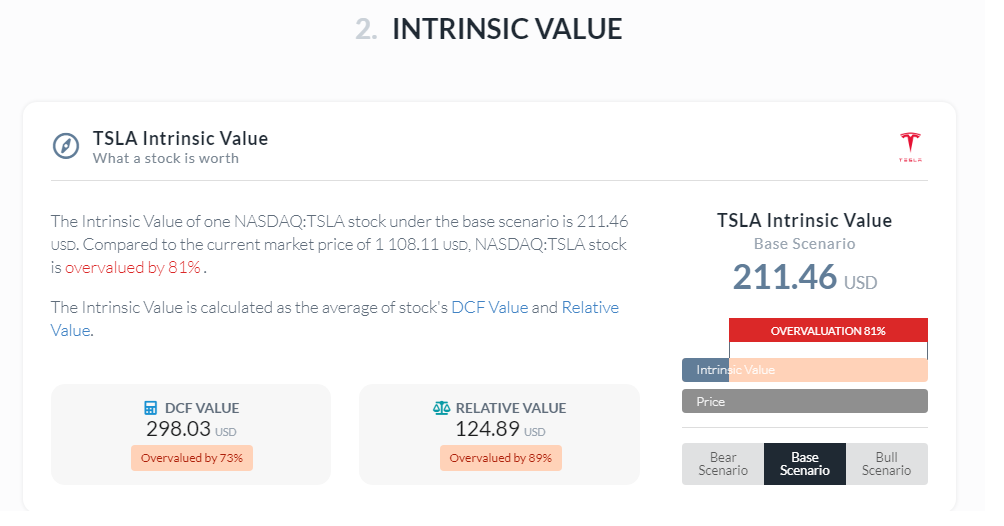

Poniżej widzisz wyliczenia dla spółki Tesla Motors. Zgodnie z modelem zdyskontowanych przepływów pieniężnych, jedna akcja spółki może być przewartościowana nawet o 73%, a w przypadku wyceny względnej – o 89%.

Ze względu na fakt, iż firma Elona Muska, należy do grona rozwijających się i ZPP niekoniecznie są w jej przypadku użyteczne, dodatkowo możemy sprawdzić potencjalne cele, ustanowione przez analityków na Wall Street. Jak widać, najwyższa możliwa cena daje nam zaledwie 33% potencjału do wzrostu, przy 94% potencjalnych spadków w razie ziszczenia się najgorszego scenariusza.

Skoro już jesteśmy przy potencjale inwestycyjnym, nie unikniemy wyjaśnienia pojęcia marginesu bezpieczeństwa.

Margin of Safety

Pojęcie Margin of Safety lub po prostu – marginesu bezpieczeństwa, jest dziś kojarzone przede wszystkim z jednym z najważniejszych jego popularyzatorów – Benjaminem Grahamem.

Choć pozornie może wydawać się dość skomplikowane, w najprostszej formie dotyczy różnicy między obliczoną przez nas wartością godziwą a ceną nabycia akcji, przy czym bierze pod uwagę możliwość pomyłki po naszej stronie.

Jeśli budowany przez nas model okaże się błędny, margines pomoże zminimalizować straty, lub zamknąć transakcję z niewielkim zyskiem.

Wyraźnie widać to na przykładzie Tesli – jeśli zainwestujemy w spółkę 10 000 złotych, ziszczenie się najbardziej optymistycznego, według Wall Street, scenariusza, poskutkuje zyskiem oscylującym w granicach 3000 złotych. Istnieje jednak ryzyko, że to najbardziej negatywne przypuszczenie okaże się trafne – wówczas, oznaczałoby to wyparowanie niemal całego kapitału. Wartość godziwa na podstawie zdyskontowanych przepływów pieniężnych sugeruje nawet 73-procentowe przewartościowanie, podczas gdy najwięksi optymiści spodziewają się wzrostów rzędu 33%. Tym samym, jeśli zależny nam na marginesie bezpieczeństwa, inwestycja w Teslę jest bezcelowa.

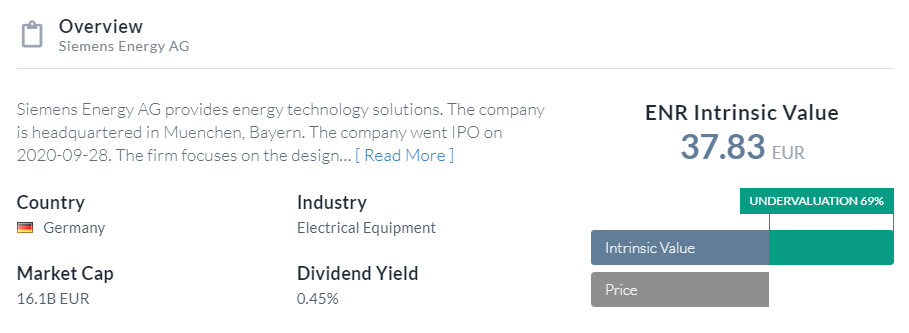

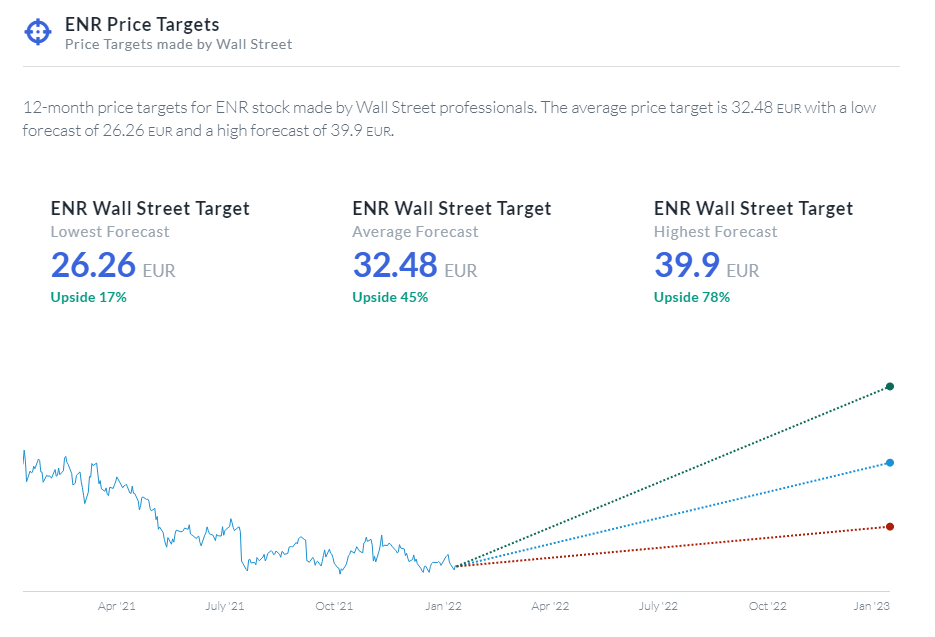

Zgodnie z wyliczeniami Alphaspread, spółką, która, przynajmniej na papierze, oferuje nam solidny potencjał do wzrostu, a przy tym – akceptowalny margines bezpieczeństwa, jest Siemens Energy AG.

Jak widać na zrzutach ekranu, zarówno wartość liczona zgodnie z ZPP, jak i szacunki analityków, znajdują się powyżej ceny aktualnie proponowanej przez rynek.

Pamiętaj jednak, że masz do czynienia z hipotetycznym przykładem, nie rekomendacją finansową. Przewidywania analityków co do potencjału spółki mogą być całkowicie błędne i może istnieć poważny powód, dla którego rynek aktualnie się nią nie interesuje.

Margines bezpieczeństwa a budowa pozycji

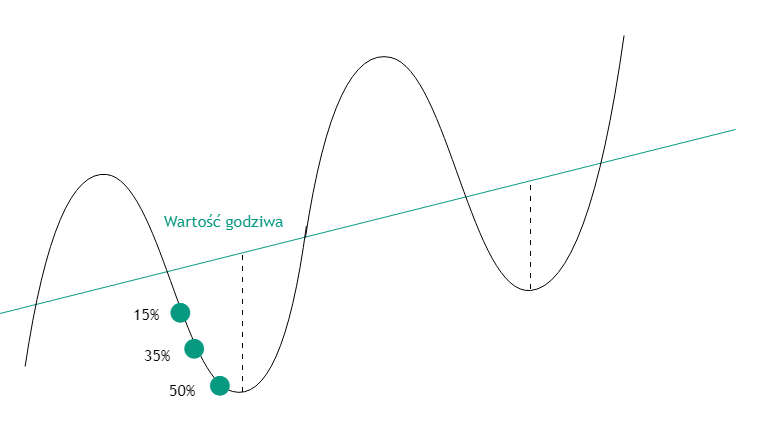

Margines może być użyteczny także wtedy, gdy mamy zamiar budować pozycję podczas uśredniania. W klasycznej wersji każda kolejna transakcja powinna być równa poprzedniej, jednak możemy również postępować tak, by umieścić ciężar ryzyka jak najdalej od wartości godziwej.

Hipotetyczny przykład z takiej szufladki przedstawiono powyżej. Cena znajduje się poniżej wartości godziwej, jednak nie daje nam satysfakcjonującego marginesu bezpieczeństwa. Wciąż chcemy zainwestować w spółkę, ale mamy świadomość potencjału do dalszych spadków, dlatego też lokujemy w niej jedynie 15% środków oryginalnie przeznaczonych na transakcję. Podczas gdy rynek kontynuuje bessę, oddalając się od ustalonej przez nas wartości, umieszczamy na rynku kolejno dodatkowe 35 i 50% kwoty, którą planowaliśmy zainwestować.

Inwestowanie na rynkach akcji groszowych

Jedna ze szkół wybierania perspektywicznych spółek została spopularyzowana przez Keitha Gill’a – inwestora detalicznego ukrywającego się pod pseudonimem DeepFuckingValue na portalu Reddit, który to zapoczątkował short squeeze na rynku spółki GameStop.

Styl inwestowania będący znakiem rozpoznawczym Gill’a jest ciekawy przede wszystkim dlatego, że zakłada poruszanie się w rejonach rynku nieodwiedzanych przez “ulicę”. Obok Apple, Amazona, Tesli i innych gigantów, stanowiących pierwszy wybór szeregowego inwestora, który poszukuje bezpieczeństwa, istnieją jeszcze spółki groszowe – niekiedy znajdujące się na granicy bankructwa, jak wspomniany GameStop lub AMC, a niekiedy – ledwie startujące, przez co najlepsze lata mają dopiero przed sobą. Naszym zadaniem będzie więc znalezienie tanich, często skazywanych na porażkę firm, które wbrew pozorom mogą utrzymać się na rynku.

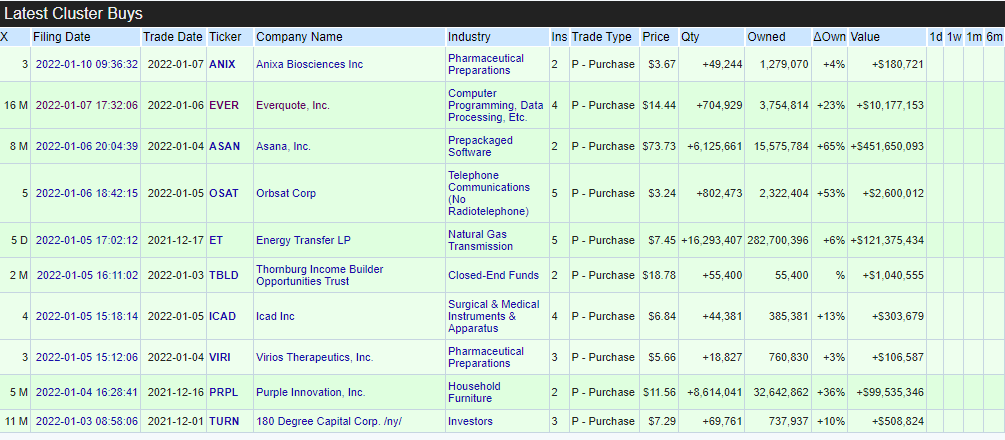

Aktywność “insiderów”

Kiedy wybraliśmy już spółkę, którą jesteśmy zainteresowani i pokrótce rozumiemy historię, która za nią stoi, pierwszym krokiem będzie sprawdzenie aktywności tzw. Insiderów. To pojedyncze podmioty zaangażowane w kupno lub sprzedaż walorów. Jednym z serwisów, które udostępniają tego typu informacje, jest openinsider.com. Sygnałem silnie argumentującym inwestycję byłby tutaj tzw. Cluster-Buying, czyli odnotowanie szeregu większych zleceń kupna.

Ryzyko kredytowe

Krok drugi to określenie ryzyka kredytowego.

Gdy mamy do czynienia z największymi spółkami, sprawdzenie ocen kredytowych nie stanowi problemu – powszechnie wiadomo, że Apple może pochwalić się ratingiem AAA, a Tesla – “nieco” słabszym – BB+. Kłopot pojawia się przy prześwietleniu pod tym kątem spółek groszowych. Chociaż bardzo trudno trafić na darmową bazę danych, która zbierałaby informacje tego typu, sama metodologia jest bardzo klarowna.

Rynki małych, podupadających spółek naturalnie kojarzą się raczej z obligacjami śmieciowymi. Naszym zadaniem będzie więc sprawdzenie ratingów, które gdy okażą się zaskakująco dobre, będą mogły dodatkowo argumentować ewentualną inwestycję. Jeśli mamy do czynienia z firmą bankrutującą, uznawaną za niewypłacalną, najlepszym, na co możemy trafić, jest bowiem sugestia, że wbrew oczekiwaniom rynku, firma ta może być bardziej wiarygodna, niż to się początkowo wydawało.

Wycena spółki a teoria rynku efektywnego

Musisz pamiętać, że ewaluacja stoi poniekąd w sprzeczności z popularną teorią rynku efektywnego, która zakłada, że wszystkie znane uczestnikom informacje na temat instrumentu już są wliczone w jego cenę. Tym samym, jest ona najuczciwszą z możliwych, a rynek nigdy się nie myli (warto nieco zgłębić temat określania wartości, który poruszono w materiale o profilu wolumenu).

Sam fakt, iż mamy zamiar samodzielnie wycenić spółkę udowadnia, że dopuszczamy możliwość pomyłki po stronie rynku. W ten sposób, szukamy odpowiedniej wartości dla aktywów i ewentualną korektę błędu, która pozwoli nam zamknąć operację z zyskiem. Podczas wyceny spółki nigdy nie możemy jednak zapomnieć, że rynek może nie przyznać się do błędu przez długie miesiące czy lata, czego dowodem są ogromne straty inwestorów instytucjonalnych na krótkiej sprzedaży teoretycznie przewartościowanej Tesli.