Pozycja długa na rynkach inwestycyjnych to sposób na zarobienie pieniędzy bez fizycznego posiadania danego aktywu. Strategia ta jest sensownym rozwiązaniem, gdy dany inwestor uważa, że wartość danego instrumentu wzrośnie w najbliższym czasie. Jeśli rzeczywiście tak się stanie, to zysk stanowić będzie różnica kursów. Czym jednak w praktyce jest pozycja długa? Dowiedz się wszystkiego o tej strategii.

Co to jest pozycja długa?

Długa sprzedaż to popularna strategia, która jest powszechnie wykorzystywana przez traderów na całym świecie. W praktyce polega ona na zakup danego aktywa po określonej cenie, a następnie rozliczenie między umówioną ceną, a ceną na koniec dnia. Przy zajęciu pozycji długiej, inwestor zarabia w momencie, gdy wartość wybranego instrumentu wzrośnie. Analogicznie, jeśli wartość instrumentu spada, to inwestor ponosi straty.

Pozycja długa jest więc odwrotnością pozycji krótkiej. Przeczytaj więcej o tym, czym jest pozycja krótka.

Długa pozycja – jak zarabiać?

Długa pozycja jedna z możliwości zarabiania na giełdzie lub rynku Forex (tzw. długa pozycja walutowa). Strategia zajmowania długiej pozycji jest powszechnie wykorzystywana przy wielu instrumentach. Jest ona sensowna w momencie, gdy trader prognozuje wzrost jego wartości.

Otwarcie pozycji długiej możliwe jest na takich instrumentach jak:

- Pary walutowe

- Akcje

- Indeksy

- Towary

- Surowce

- CFD

Interesująca dla inwestorów jest możliwość zajęcia pozycji długiej na kontraktach CFD, ponieważ dzięki wykorzystaniu dźwigni, możliwe jest zmaksymalizowanie potencjalnych zysków.

Przykłady wykorzystania pozycji długiej

Cena akcji spółki XYZ notowanej na GPW kształtuje się na poziomie 100 USD. Trader spodziewa się wzrostu jej wartości, dlatego decyduje się na zajęcie długiej pozycji na 100 akcji po obowiązującej cenie. Po ustalonym czasie, decyduje się on na sprzedaż akcji. Prześledźmy dwa możliwe scenariusze:

- Wartość akcji spółki XYZ spadły do poziomu 90 USD. Oznacza to, że trader zanotował stratę w wysokości 10 USD za każdą zakupią akcje – w sumie 1 000 USD.

- Wartość akcji spółki XYZ wzrosła do poziomu 120 USD. Oznacza to, że trader zanotował zysk w wysokości 20 USD za każdą zakupią akcje – w sumie 2000 USD.

Długa pozycja walutowa

Trader zdecydował się do zajęcia pozycji długiej, w której zobowiązuje się do zakupu 1000 Euro po kursie 4.20 w określonym terminie. W dniu wykupu, kurs Euro wzrósł do 4.25. Pozwoliło to inwestorowi zarobić 50 złotych – 1000*(4.25-4.20) = 50 złotych.

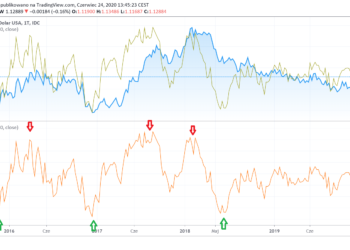

Sygnały do zajęcia pozycji długiej

Mimo że nikt nie posiada kryształowej kuli, która pokazywałaby kursy akcji i walut z przyszłości, to specjaliści wskazują, że istnieją rynkowe sygnały, które powinny zachęcać do zajęcia pozycji długiej.

Dobre dane finansowe

Rosnące przychody i zyski to najlepsze potwierdzenie dobrej kondycji finansowej danej spółki – wartość takich firm rośnie najszybciej.

Dobra koniunktura

Kiedy cała gospodarka galopuje, to działające na niej firmy również notują zyski. To właśnie dlatego, wskaźniki makroekonomiczne są ważnym sposobem oceny, czy warto zająć pozycję długą.

Dynamiczny rozwój danej branży

Są sektory, które rozwijają się szybciej od innych. Może to być spowodowane odkryciem technologicznym lub zmianami prawnymi. Dla inwestorów jest to sygnał, że warto w taką firmę zainwestować. Taka sytuacja występuje na rynku nowych technologii, gdy pojawia się na nim innowacyjny produkt, a zaraz za nim kilka firm, które go wytwarzają.

Pozycja długa, a pozycja krótka

Pozycja długa jest przeciwieństwem zajmowania pozycji krótkiej, czyli zarabianiu na spadkach cen. Ta strategia wymaga mniejszego doświadczenia oraz wiedzy, niż granie na krótko, dlatego chętnie korzystają z niej początkujący inwestorzy.

Wady i zalety pozycji długiej

Zajmowanie pozycji długiej wymaga doświadczenia, znajomości rynku oraz danej branży, a także właściwej analizy wskaźników mikro i makroekonomicznych. Jest to strategia bardzo popularna, ponieważ pozwala zarabiać, kiedy ceny akcji idą w górę.

Zalety zajmowania długiej pozycji

- nie potrzeba dużego kapitału (przy kontraktach CFD możliwe jest wykorzystanie dźwigni)

- daje szanse na zarabianie przy rosnących cenach akcji

- popularna strategia wśród traderów

- prosty mechanizm działania

Wady zajmowania długiej pozycji

- duże ryzyko związane ze spadkiem cen

- konieczność identyfikowania dużej liczby sygnałów