Overtrading, czyli zbyt częste zawieranie transakcji, to jeden z największych problemów początkujących (i nie tylko) inwestorów i traderów, mogący prowadzić do znacznych strat finansowych. Nadmierna aktywność na rynkach może mieć różne przyczyny, takie jak chęć szybkiego zysku, FOMO, czyli strach przed pominięciem okazji inwestycyjnych, brak jasno określonej strategii czy wreszcie – brak przewagi rynkowej. Przyjrzymy się dokładnie, czym jest “przetrejdowanie” i przeanalizujmy jego przyczyny.

Czym jest overtrading?

Overtrading, znany również jako “nadmierny handel” polega na zbyt częstym zawieraniu transakcji, przeważnie bez uzasadnienia wynikającego z przyjętej strategii inwestycyjnej. Inwestorzy, którzy wpadają w tę pułapkę, siłą rzeczy wykazują zainteresowanie zachowaniem rynku w krótkim terminie.

Zamiast skupiać się na długoterminowych tendencjach, analizie fundamentalnej i kontekście makroekonomicznym, koncentrują się na tymczasowych fluktuacjach, próbując wykorzystać każdą, nawet najmniejszą zmianę ceny instrumentu.

Pomijając samą trudność przewidzenia kierunku cen w krótkim terminie, sprawę dodatkowo utrudniają koszty transakcyjne. Te, przy dużej liczbie operacji mogą znacząco obniżyć potencjalne zyski lub najczęściej – wygenerować dotkliwe straty. Dodatkowo, ciągłe monitorowanie rynku w poszukiwaniu okazji może prowadzić do znacznego stresu, co z kolei będzie dodatkowo obniżać jakość podejmowanych przez tradera decyzji.

Przyczyny overtradingu

Najczęściej, powodów overtradingu szuka się w problemach mentalnych. Remedium mają być więc praca nad dyscypliną i wszystko to, co dotyczy szeroko pojętej psychologii inwestowania. W większości przypadków, przyczyna nadmiernej aktywności handlowej jest jednak dużo prostsza, ale i dużo trudniejsza do wyeliminowania.

Brak strategii inwestycyjnej

Pierwszym, potencjalnym powodem overtradingu jest bowiem… brak strategii.

Wielu początkujących inwestorów wchodzi na rynek bez odpowiedniego przygotowania i zrozumienia mechanizmów rządzących giełdą. Zamiast poświęcić czas na edukację i wypracowanie solidnej metodologii, rzucają się oni w wir handlu, kupując akcje, waluty czy kryptowaluty bez głębszej analizy.

Statystyczny, początkujący inwestor lub trader chce po prostu zarobić – najlepiej jak najszybciej i przy jak najmniejszym wysiłku. Internet efektywnie zaspokaja generowany przez niego i jemu podobne osoby popyt – dostarczając artykułów podsuwających czytelnikom kolejnego “pewniaka” w postaci perspektywicznej spółki wzrostowej czy “następnego Bitcoina”.

Brak doświadczenia i emocjonalne podejście sprawiają, że inwestor bezkrytycznie przyjmuje te wszystkie porady, nie zdając sobie sprawy, że często są one sprytnie zamaskowanymi materiałami reklamowymi, za którymi niekiedy mogą stać interesy firm lub grup inwestorów chcących wywindować ceny posiadanych przez siebie aktywów.

W rezultacie, zaczyna gorączkowo kupować i sprzedawać instrumenty, kierując się kolejnymi “gorącymi tipami” znalezionymi w sieci. Nie zdaje sobie sprawy, że wpada w spiralę overtradingu, generując przy tym wysokie koszty transakcyjne i I tym samym – naraża się na ogromne ryzyko strat.

To oczywisty przykład uczestnika rynku, który nie przestrzega zasad żadnej konkretnej strategii i zwyczajnie nie wie, co robi.

Niezrozumienie różnicy między tradingiem, inwestowaniem i spekulacją

W karierze takiego inwestora, tradera czy spekulanta może przyjść moment, w którym zacznie on zdawać sobie sprawę ze swojego chaotycznego zachowania i spróbuje określić pewną strategię. Tyle że to najczęściej wciąż nie rozwiązuje problemu.

Żeby zrozumieć dlaczego, musimy wyjaśnić, że trzy wymienione wcześniej pojęcia: inwestor, trader i spekulant, w rzeczywistości nie mają ze sobą nic wspólnego, z czego osoba początkująca nie zdaje sobie sprawy. Czym więc różnią się inwestowanie, spekulacja i trading?

Inwestor: ma za zadanie określenie wartości aktywów, a następnie – inwestycję w tę wartość. Najczęściej, taka inwestycja ma wygenerować zysk w długim horyzoncie czasowym (od kilku/kilkunastu miesięcy do nawet kilkudziesięciu lat). Jednocześnie, proces określania wartości danego instrumentu, w przypadku inwestora opiera się nie tylko na analizie ilościowej (np. analizie wyników finansowych spółek), ale także, lub przede wszystkim, na analizie jakościowej. czyli subiektywnej ocenie. Bardzo często dba o dywersyfikację, rozkładając ryzyko na różne aktywa.

Spekulant: nie jest zainteresowany wartością w rozumieniu inwestycyjnym, a rozgrywa zarówno długie, jak i krótkie pozycje, w oparciu o spekulacje budowane wokół aktualnego kontekstu, w którym znajdują się interesujące go instrumenty. Najczęściej angażuje się na rynku rzadko – gdy dostrzega interesujący scenariusz, przy czym rozgrywając go, potrafi ryzykować ogromną częścią kapitału.

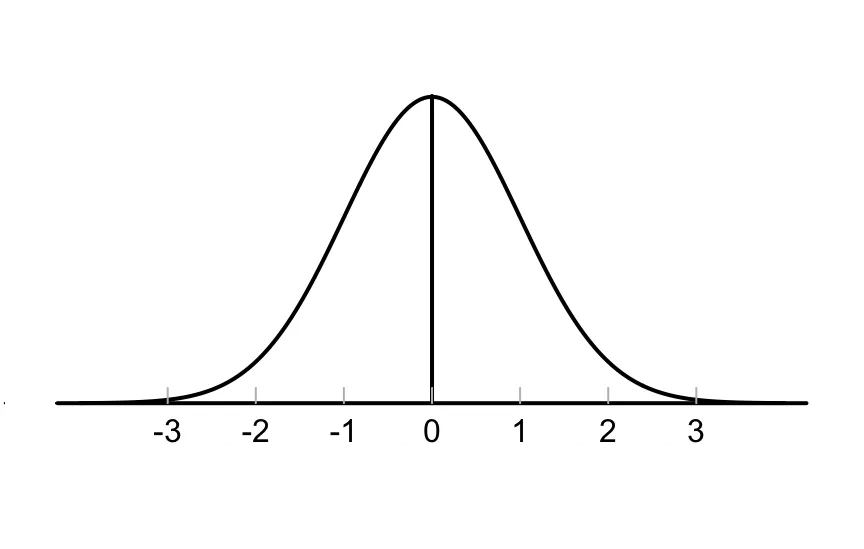

Trader: identyfikuje pewną anomalię rynkową, badając dane historyczne, buduje strategię wokół niej, a następnie – eksploatuje ją do momentu jej zniknięcia. Głównym zadaniem tradera jest znalezienie na rynku gry z tzw. dodatnią wartością oczekiwaną, w której wielokrotne rozegranie jakiegoś scenariusza, statystycznie powinno przełożyć się na osiągnięcie zysku.

Jeśli spojrzymy na widoczny poniżej rozkład normalny i przyjmiemy, że jest on reprezentacją historycznego zachowania rynku, trader porusza się wewnątrz tego rozkładu.

Bada strukturę rynku, poznaje jego obyczaje, opiera model zarządzania ryzykiem na tej właśnie strukturze i wykorzystuje to wszystko celu osiągnięcia zysku, mając nadzieję, że w przyszłości, warunki nie ulegną znaczącym zmianom. Inwestor z kolei, dość często stara się przewidzieć rzeczy, których nie da się zbadać, ponieważ dotąd nie były częścią tego systemu. Podobnie jest ze spekulantem, który najczęściej liczy na to, że rynek ulegnie znaczącej zmianie i wystąpią na nim zdarzenia, których większość modeli rynkowych w ogóle nie bierze pod uwagę.

Przykład strategii spekulacyjnej:

Jako że najczęściej, spekulant nie ma “strategii” w klasycznym rozumieniu, zasady, którymi się kieruje, mogą być płynne i zależne od scenariusza. Przykładami zagrań spekulacyjnych są słynny short Michaela Burry’ego na rynku nieruchomości w 2007 roku, zakład George’a Sorosa na załamanie funta w 1992 roku czy przewidzenie przez Jesse’go Livermore’a krachu na Wall Street w roku 1929. W każdym z tych przypadków spekulant rozgrywał jeden, duży scenariusz, przewidując pewien rozwój wydarzeń – często taki, z którym ekonomia nie miała dotychczas do czynienia.

Przykład strategii tradingowej:

Prostym przykładem tego typu strategii może być arbitraż statystyczny. Trader, badając dane historyczne, określa zakres rozbieżności (spreadu) między powiązanymi instrumentami. Kiedy spread osiąga wartości skrajne, kupuje jeden instrument, sprzedając drugi na krótko i oczekuje powrotu wartości spreadu do średniej, co pozwoli mu zarobić na różnicy cen.

Jak widać, w takim przypadku, trader rozgrywa pewne powtarzalne zdarzenie – anomalię, która w przeszłości, statystycznie przynosiła zyski i liczy, że ta tendencja utrzyma się w przyszłości.

Bardziej przyjaznym początkującym przykładem może być np. strategia kupna/krótkiej sprzedaży po przecięciu ceny przez średnią kroczącą.

Przykład strategii inwestycyjnej:

Jako inwestor, możesz zastosować strategię uwzględniającą swego rodzaju interdyscyplinarność. Starasz się szukać swojej przewagi w liczbach – np. identyfikując wzorce w bilansach spółek najlepiej radzących sobie na giełdach w przeszłości, ale jednocześnie korzystasz z analizy jakościowej – opartej na subiektywnej ocenie przedsiębiorstwa. Dlatego też eden z największych autorytetów w dziedzinie inwestowania – Aswath Damodaran określa inwestowanie jako budowę pewnej historii wokół interesujących nas instrumentów.

Różnice między tradingiem a spekulacją i inwestowaniem są więc widoczne gołym okiem. Zależnie od tego, którą z tych dróg wybierzesz, prawdziwe przyczyny overtradingu mogą być różne.

Problem tradera lub inwestora: brak przewagi statystycznej i/lub pominięcie etapu backtestingu

W przypadku dobrze przetestowanej strategii tradingowej, wpadnięcie w overtrading jest nieprawdopodobne, ponieważ trader wie, co robi, dlaczego to robi, czego może się spodziewać i co najważniejsze – że jeśli warunki rynkowe nie ulegną znaczącym zmianom, powinien zarabiać.

Problem polega na tym, że dostępne w internecie strategie nie zarabiają pieniędzy, a początkujący trader nie jest tego świadomy, ponieważ pominął etap testów na danych historycznych (ewentualnie: testy te nie były wystarczająco rygorystyczne) lub nie ma umiejętności wymaganych, by takie testy przeprowadzić.

Wysoka dźwignia

Problemem bardzo powszechnym wśród aktywnych traderów, który poniekąd wynika z braku przewagi i nieumiejętności zarządzania ryzykiem (przy czym przewaga i risk management są ze sobą ściśle związane) jest wykorzystanie wysokiego lewara. Bardzo często, osoba początkująca chce zarobić pieniądze szybko, dlatego korzysta z wysokiej dzwigni finansowej. Wysoka dzwignia oznacza ogromne obsunięcie kapitału, które jest dla tradera bardzo obciążające psychicznie, dlatego ten, rozgrywając zamierzone ustawienia, tnie straty zbyt szybko, nie pozwalając transakcjom rozwinąć skrzydeł. Serie takich “małych” strat w końcu pożerają sporą część rachunku, co wzbudza w traderze chęć “odegrania się”. To z kolei prowadzi do kolejnych stratnych wejść i w konsekwencji – do bankructwa.

FOMO, czyli Fear-Of-Missing-Out

W przypadku inwestorów długoterminowych, spekulantów i wszystkich tych, których działalność na rynku nie wymaga posiadania typowej przewagi statystycznej, zjawiskiem prowokującym overtrading jest FOMO.

FOMO, skrót od “Fear of Missing Out” (czyli inaczej: strach przed tym, że coś nas ominie), to zjawisko psychologiczne, polegające na obawach, że inni osiągną zyski, korzystając z okazji, podczas gdy my zostaniemy z boku.

Na giełdzie FOMO często przejawia się w sytuacjach, gdy ceny aktywów znajdują się w gwałtownych trendach wzrostowych. Inwestorzy, widząc szybko rosnące ceny, obawiają się, że przegapią okazję do zarobku. To prowadzi do impulsywnych decyzji o kupnie, często na najgorszych możliwych poziomach.

FOMO jako siła napędzająca bańki spekulacyjne

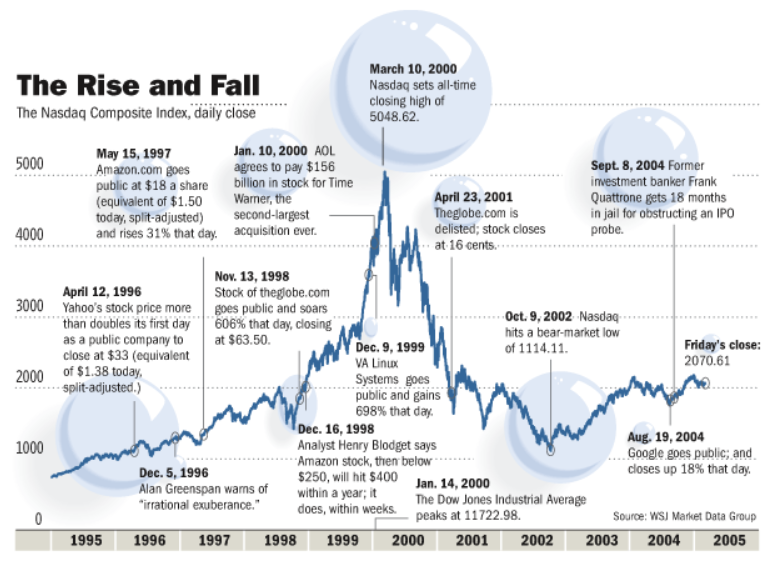

FOMO może być szczególnie niebezpieczne podczas baniek spekulacyjnych. Inwestorzy, kierując się strachem przed przegapieniem okazji, ignorują sygnały ostrzegawcze i podstawowe zasady wyceny aktywów. Przykładem FOMO i jego negatywnych konsekwencji jest słynna bańka internetowe, która rozwinęła się i pękła na przełomie XX i XXI wieku.

Wówczas obserwowaliśmy gwałtowny wzrost wartości akcji firm związanych z sektorem internetowym i technologicznym. Inwestorzy, obawiając się utraty “okazji życia”, masowo kupowali akcje spółek internetowych, często ignorując podstawowe zasady analizy fundamentalnej. Ten trend na potęgę wykorzystywały dopiero startujące firmy, np. dodając “.com” do swoich nazw, nawet jeśli ich działalność realnie miała niewiele wspólnego z internetem – tylko po to, by wyciągnąć pieniądze od inwestorów. Wartości niektórych spółek rosły o setki procent na przestrzeni kilku miesięcy, mimo że wiele z nich nie generowało zysków, ani nie miało solidnych modeli biznesowych.

Gdy w 2000 roku rynek zaczął zdawać sobie sprawę z realnej wartości części z tych spółek, bańka pękła, a indeks NASDAQ w ciągu kilkunastu miesięcy stracił ponad 75% swojej wartości.

Na FOMO rynek może być szczególnie wrażliwy teraz, gdy jesteśmy świadkami rozwoju generatywnej sztucznej inteligencji. Sytuacja ta pod wieloma względami przypomina właśnie to, co widzieliśmy podczas bańki Dot-Com. Tak jak pod koniec lat 90. wiele firm podczepiało się pod rozwój internetu, tak teraz niektóre startupy i firmy przeprowadzające swoje IPO mogą reklamować swoje usługi za pomocą AI, nawet jeśli ich rzeczywiste zaangażowanie w tę technologię jest ograniczone. Taka praktyka ma nawet swoją osobną nazwę: “AI-washing” (od green-washingu: zjawiska, zgodnie z którym firmy fałszywie przedstawiają się jako ekologiczne, by skorzystać na trendzie inwestowania ESG, mimo że w rzeczywistości ich działalność wcale nie jest przyjazna środowisku).

Jak identyfikować oznaki overtradingu w działaniach tradingowych?

Ilość transakcji jest znacznie większa, niż podczas testów na symulatorze/w backtestingu

Jednym z kluczowych sygnałów overtradingu jest znaczący wzrost liczby zawieranych transakcji w porównaniu do wyników uzyskanych podczas backtestingu. Załóżmy, że nasza przetestowana na danych historycznych strategia zakłada maksymalnie jedno lub dwa wejścia dziennie. Jednak gdy zaczynamy stosować ją na żywym rynku, okazuje się, że każdego dnia, zamiast kilku, otwieramy kilkanaście różnych transakcji. Po fakcie często mamy do siebie pretensje, ponieważ uświadamiamy sobie, że większość z nich w ogóle nie powinna zostać zawarta. Ta rozbieżność między planowanym a rzeczywistym działaniem na rynku jest wyraźnym sygnałem, że wpadliśmy w pułapkę overtradingu.

Poświęcamy cały wolny czas na szukanie okazji inwestycyjnych, osiągając efekt odwrotny do zamierzonego

Innym alarmującym sygnałem jest poświęcanie niemal całego wolnego czasu na poszukiwanie okazji inwestycyjnych/tradingowych, co prowadzi do pogorszenia wyników.

To zjawisko dość częste wśród świeżych inwestorów. Na początku, ostrożnie kupują oni akcje większych spółek i trzymają je w portfelu przez kilka miesięcy, osiągając pewien zysk. Jednak w miarę zdobywania wiedzy (często wiedzy z dziedziny analizy technicznej), zaczynają aktywny handel. Z czasem okazuje się, że poświęcają ogromną ilość czasu na analizowanie wykresów, czytanie newsów i szukanie okazji tradingowych, co paradoksalnie, zamiast poprawiać wyniki, drastycznie je pogarsza.

Odpowiedzialne za to są prawdopodobnie emocjonalne, nieprzemyślane wejścia, nieprzewidywalność krótkoterminowych fluktuacji rynkowych, a także koszty transakcyjne, które rosną wraz z częstotliwością handlu.

Wpływ nadmiernego handlu na wyniki finansowe i stabilność portfela

Pierwszym skutkiem overtradingu, o którym mówiliśmy wcześniej, jest wzrost kosztów transakcyjnych. Wejścia wiążą się z opłatami, które mogą szybko się kumulować, znacząco obniżając rentowność. W przypadku częstego handlu, nawet niewielkie opłaty mogą z czasem pochłonąć znaczną część kapitału.

Overtrading prowadzi również do podejmowania nieprzemyślanych decyzji. Inwestorzy, starając się wykorzystać każdą potencjalną okazję rynkową, mogą zacząć ignorować wcześniej ustalone kryteria wejścia i wyjścia z rynku, co może prowadzić do zwiększonego ryzyka i potencjalnych strat. Niektórzy instynktownie zakładają, że częstsze handlowanie na rynkach finansowych prowadzi do lepszych wyników. Jednak badania i doświadczenia inwestorów pokazują coś zupełnie odwrotnego.

Najlepsze wyniki zazwyczaj osiągają inwestorzy pasywni, którzy stosują strategię “kup i trzymaj”. Podejście to polega na starannym wyborze aktywów i długoterminowym utrzymywaniu ich w portfelu, bez reagowania na krótkoterminowe wahania rynku. Pasywne inwestowanie minimalizuje koszty transakcyjne, redukuje ryzyko podejmowania emocjonalnych decyzji i pozwala w pełni wykorzystać potencjał wzrostowy rynku w długim terminie.

Kolejne konsekwencje overtradingu to stres i emocjonalne wyczerpanie. Ciągłe monitorowanie rynku i podejmowanie licznych decyzji może prowadzić do przemęczenia i błędów wynikających z presji czasu.

Najpoważniejszą konsekwencją overtradingu jest jednak ryzyko wykształcenia uzależnienia od hazardu.

Osoba dotknięta tym problemem może mieć wrażenie, że duże zyski czekają “tuż za rogiem”, co doprowadzi do podejmowania coraz większego ryzyka – na przykład poprzez wykorzystanie wysokiej dźwigni finansowej. W konsekwencji, rynek stanie się dla niej kasynem. Zamiast stosować przemyślaną strategię budowania majątku, zacznie on postrzegać giełdę jako źródło szybkich i łatwych pieniędzy, co w końcu musi doprowadzić do poważnych problemów finansowych i psychicznych.

Porady dotyczące zapobiegania overtradingowi

Warto podkreślić, że niektórzy ludzie mają predyspozycje do uzależnienia od hazardu. Jeśli ktoś zauważa u siebie objawy takiego uzależnienia w kontekście inwestowania, powinien niezwłocznie skorzystać z pomocy lekarza lub terapeuty.

Najważniejszym sygnałem, który pokazuje, że możemy mieć do czynienia z uzależnieniem jest sytuacja, w której zdajemy sobie sprawę, że nie mamy przewagi statystycznej i gra, w którą gramy, jest nieopłacalna a mimo to, nie jesteśmy w stanie powstrzymać się przed zawieraniem transakcji na rachunku brokerskim.

W przypadku wielu osób problem overtradingu wynika jednak nie z predyspozycji do uzależnień, ale z braku wiedzy, doświadczenia i właściwej strategii inwestycyjnej. W takich przypadkach najlepszym rozwiązaniem jest edukacja i wypracowanie solidnej, opartej na danych metodyki. Jest to zadanie skrajnie trudne, niemniej solidna strategia inwestycyjna lub tradingowa pomaga ograniczyć impulsywne decyzje i nadmierny handel.

Na przykład, jeśli nasz system zakłada handel dzienny tylko przez godzinę po otwarciu amerykańskiej sesji giełdowej, łatwiej będzie nam powstrzymać się od dalszych transakcji. Rozumiemy bowiem, że nasza przewaga statystyczna, potwierdzona testami na danych historycznych, ogranicza się do tego konkretnego okresu.

Podobnie, jeśli opieramy się na wykorzystaniu luk cenowych (tzw. “gapów”), handlujemy wyłącznie wtedy, gdy takie luki wystąpią. Kluczowe jest, aby nasza przewaga była potwierdzona rzetelnymi statystykami i analizami, nie opiniami influencerów czy przypadkowymi artykułami znalezionymi w sieci.

Najłatwiejszym sposobem na uniknięcie pułapki overtradingu jest jednak przejście na wspomniane wcześniej inwestowanie długoterminowe, które można uzupełnić metodą uśredniania ceny zakupu (Dollar Cost Averaging – DCA), które opisujemy na przykładzie zakupu krypto na Binance.

Takie podejście nie tylko minimalizuje ryzyko overtradingu, ale także redukuje stres związany z codziennym śledzeniem rynku i podejmowaniem częstych decyzji inwestycyjnych. Pozwala to na czerpanie korzyści z długoterminowego wzrostu gospodarczego, jednocześnie umożliwiając skupienie się na innych aspektach życia i rozwoju osobistego, dlatego powinno być pierwszym (i właściwie jedynym możliwym) wyborem osób, dla których rynek jest nie pasją, a okazją do zarobku.