Kiepskie, za to pewne odsetki w banku czy wysokie, ale ryzykowne na DeFi? Real Yield może rozwiązać ten dylemat. Nowy model znacząco zmniejsza ryzyko inwestycji w krypto kosztem nieco obniżonych nagród. Z czym to się je?

Czy DeFi może być stabilne?

Bank to maszynka do produkcji pieniędzy. Zbierz depozyty płacąc 5%, udziel kredytu na 10%, zgarnij odsetki, powtórz. Nic dziwnego, że DeFi stara się wdrożyć podobny model pasywnego zarabiania w krypto. Niekoniecznie chodzi przy tym o udzielanie kredytu, podstawą pozostaje jednak zarabianie na zainwestowanym kapitale.

Koncepcja Real Yield opiera się na dystrybucji przychodów platformy. Zysk pochodzi z oferowanych usług, wśród użytkowników, którzy udostępniają swój kapitał. Ale zaraz, zaraz – czy nie to właśnie jest celem DeFi już od 2020 roku?!

Cóż, teoretycznie tak, ale zupełnie jak w socjalizmie, pojawiły się pewne wypaczenia. Pierwotnie proponowane modele ekonomiczne okazały niezrównoważone. W większości opierały się na emisji nowych tokenów, którymi obdarowywały swoich inwestorów, przyciągając ich kosmicznymi APY i APR.

Problem polegał na tym, że nadmierna podaż tokenów szybko prowadziła do inflacji.

Schemat zazwyczaj wyglądał podobnie. Deponujesz w protokole powiedzmy 1 ETH. Codziennie otrzymujesz jakiś zwrot z inwestycji, załóżmy 1000 tokenów protokołu. Podobnie jak wielu innych inwestorów, z których większość natychmiast je spienięża. Duża podaż powoduje stały spadek ceny. W efekcie po kilku miesiącach okazuje się, że zamieniłeś swoje 1 ETH na 100 000 tokenów, które nie mają już żadnej wartości… chyba że zdążyłeś je sprzedać przed innymi.

Jeśli interesuje Cię Real Yield, sprawdź także inne sposoby zarabiania na DeFi. A może zainteresuje Cię kopanie krypto albo zarabianie na NFT?

Real Yield wchodzi na scenę

W końcu jednak twórcy protokołów zrozumieli, że stabilny jest tylko taki model ekonomiczny, który ściśle wiąże kwoty wypłacanych nagród z przychodami protokołu. Przychody te mogą pochodzić z różnych źródeł, muszą być jednak faktycznie wypracowane.

Real Yield fundamentalnie różni się zatem od dotychczasowego yield farmingu. Nie ma w nim wysokiej emisji nowych tokenów, prowadzącej do spirali inflacyjnej.

APY jest niższe, za to zdecydowanie bardziej stabilne, również w okresie bessy. Real Yield często łączy się także z mechanizmami deflacyjnymi, takimi jak buybacki i spalanie tokenów, co dodatkowo stabilizuje ekosystem.

Kluczowe elementy pozwalające przypisać protokół do kategorii Real Yield:

- Źródło przychodów: Real Yield pochodzi z rzeczywistych przychodów platformy, a nie z tworzenia nowych tokenów.

- Zrównoważenie: protokół jest zdolny utrzymać wypłaty także w trudnych warunkach rynkowych.

- Wiarygodność: istnieje ścisły, możliwy do wykazania związek między wysokością nagród a przychodami protokołu.

- Regularne wypłaty: określony procent przychodów jest wypłacany użytkownikom w regularnych odstępach czasu.

- Przejrzystość: oparty na zasadach, transparentny podział przychodów między różne kategorie użytkowników.

- Rola tokena: posiadanie tokenów projektu daje prawo uczestniczenia w podziale przychodów.

Pożądaną, acz niekonieczną opcją jest także wypłata przychodów w walucie innej, niż tokeny protokołu (ETH lub stablecoiny). W tym wypadku nominalna wartość przychodu (nominal yield) może lepiej utrzymywać swoją wartość w czasie

Zysk i jego podział

W modelu Real Yield zysk pochodzi z różnorodnych źródeł, odmiennych w różnych protokołach DeFi. Zdecentralizowane giełdy (DEX) generują przychody z opłat transakcyjnych. Protokoły pożyczkowe, takie jak Aave czy Compound, czerpią zyski z oprocentowania pożyczek.

Platformy derywatów, jak GMX czy dYdX, zarabiają na spreadach i opłatach za utrzymanie pozycji. Rynki aktywów syntetycznych z kolei czerpią przychody z opłat za ich emisję i handel.

Rozdzielanie zysków odbywa się automatycznie, poprzez smartkontrakty. Najczęstsze mechanizmy to: wypłata w tokenach protokołu lub stablecoinach oraz wykup i spalanie tokenów, podnoszące ich wycenę.

Częstotliwość takich procesów może być różna – co godzinę, dzień, tydzień czy miesiąc. Najważniejsze, aby dystrybucja była proporcjonalna do udziału użytkownika w protokole, zazwyczaj mierzonego wielkością dostarczanej płynności.

Wybrane protokoły DeFi oferujące Real Yield

Z modelu Real Yield już dziś korzysta całe mnóstwo protokołów. Poniżej prezentujemy najciekawsze, choć jest ich na rynku znacznie więcej.

Lido Finance

Największy protokół płynnego stakingu, kontrolujący około 30% wszystkich stakowanych ETH.

Taki udział w rynku przekłada się na przychody – w pierwszym kwartale 2024 r. było to przeszło 28 milionów dolarów. Około 70% tej kwoty zostało rozdystrybuowane między posiadaczy tokenów stETH. Społeczność Lido przegłosowała także zwiększenie udziału przychodów przekazywanych posiadaczom tokenów LDO z 10% do 15%.

Krytycy Lido wskazują jednak na centralizację kontroli nad stakowanym ETH oraz potencjalne ryzyko systemowe związane z dominującą pozycją tego protokołu.

Oferowany zwrot z kapitału to około 3-4%, zależnie od wydajności walidatorów i liczby nowych stakujących.

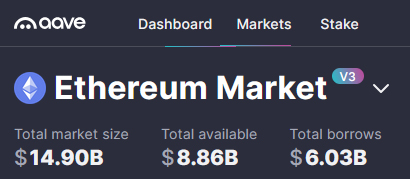

Aave

Jeden z najstarszych i najbardziej renomowanych protokołów pożyczkowych w przestrzeni DeFi. Gracz wagi ciężkiej, którego TVL znacznie przekracza 10 miliardów dolarów.

Dystrybucja nagród zależna jest od popytu na pożyczki. Około 75% wszystkich przychodów jest dystrybuowane do pożyczkodawców, stakujących AAVE i uczestników pozostałych programów.

APY różni się w zależności od aktywów, od 1% do 4% na stablecoinach do ponad 10% na bardziej ryzykownych aktywach. Premiowani są długoterminowi dostawcy płynności, zysk jest wyraźnie zwiększony w przypadku kontraktów 12-miesięcznych. Także użytkownicy blokujący tokeny AAVE w funduszu ubezpieczeniowym otrzymują dodatkowe udziały opłatach protokołu.

GMX

GMX to zdecentralizowana platforma tradingu kontraktów perpetual (futures bez daty wygaśnięcia).

Oferuje zmienne APY, które jest zwiększane w okresach dużej aktywności rynkowej. System dodatkowo nagradza najbardziej aktywnych użytkowników. Partnerstwa z kilkoma protokołami yield farming zapewniają stakującym tokeny GMX i GLP nagrody w postaci tokenów partnerskich projektów. Ponad 70% przychodów jest dystrybuowane wśród użytkowników

Stakowanie tokena GMX zapewnia około 14% APR, natomiast posiadacze GLP mogą zyskać nawet 25%.

dYdX

Konkurent GMX, platforma zdecentralizowanego tradingu kontraktami perpetual.

Podobnie jak GMX, wprowadził dynamiczny model alokacji. Program lojalnościowy dodatkowo nagradza najbardziej aktywnych użytkowników, podobnie zresztą jak najlepszych dostawców płynności oraz długoterminowych stakerów.

Poziom dystrybucji przychodów platformy to około 65%. APR jest bardzo zróżnicowane (5% do 20%) w zależności od rodzaju dostarczonych aktywów.

Synthetix

Pionier w segmencie aktywów syntetycznych.

Przychody dzielone są między stakujących SNX, dostawców płynności oraz fundusz rozwojowy protokołu. Dwie pierwsze grupy mogą liczyć wspólnie nawet na 85% wygenerowanych przychodów.

Staking SNX przynosi APY w okolicach 12%. Kwota ta może być większa przy zaangażowaniu w inne dostępne programy jak zautomatyzowane strategie na rynkach opcji oraz skarbce, optymalizujące yield. Użytkownicy wnoszący do nich SNX lub inne aktywa mogą nawet podwoić swoje zyski, jednakże kosztem zwiększonego ryzyka.

Całościowy poziom dystrybucji przychodów jest jednym z najwyższych wskaźników w branży.

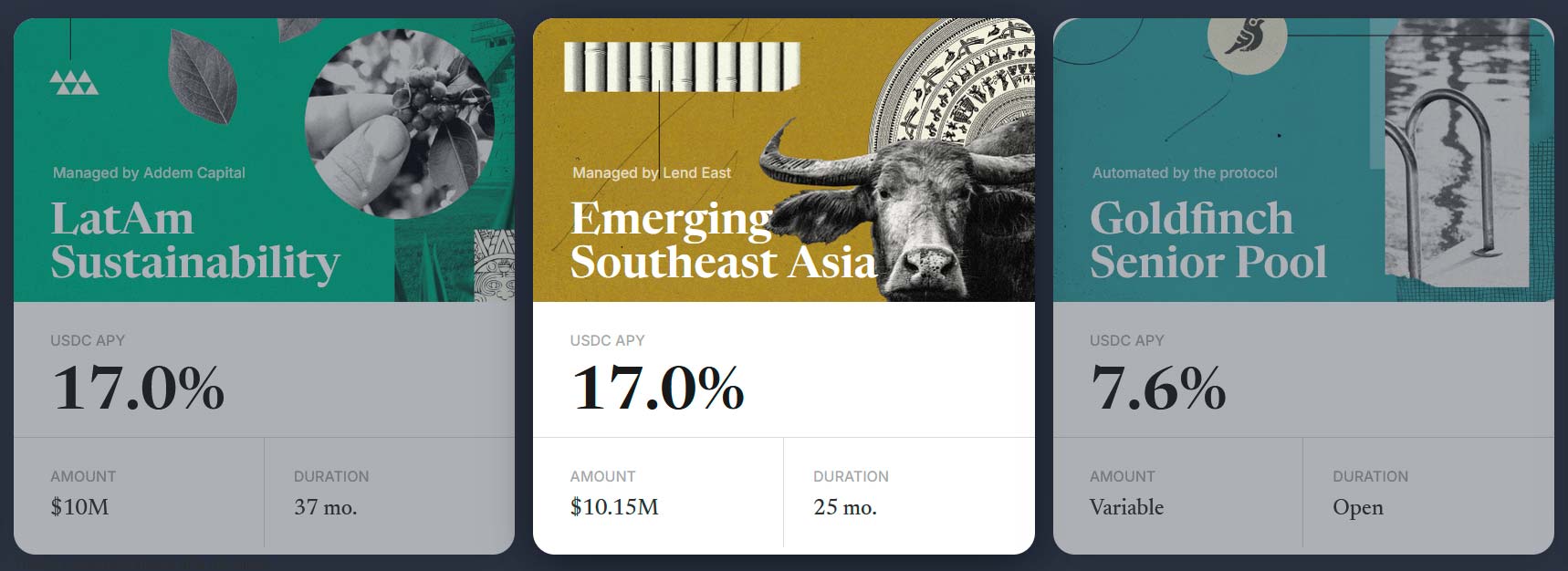

Goldfinch

Jest to protokół wyspecjalizowany w finansowaniu realnej gospodarki w krajach rozwijających się.

Algorytm pozwala na dystrybucję odsetek między inwestorów, posiadaczy tokenów GFI oraz fundusz ubezpieczeniowy protokołu. Gros odsetek jest przekazywane bezpośrednio do inwestorów.

Na dodatkowe nagrody mogą liczyć użytkownicy angażujący się w wybrane projekty oraz proponujący nowe możliwości finansowania projektów. Wspierana i nagradzana jest także tokenizacja RWA oraz udział w stabilizacji tokena GFI.

75% przychodów jest rozdzielane między uczestników ekosystemu. APY dla pożyczkodawców wynosi około 7-10%, z wyższymi stopami dla bardziej ryzykownych pul.

GNS

Gains Network to zdecentralizowany rynek derywatów, znany ze swojej platformy gTrade.

Jego system dystrybucji zysków dostosowuje się do aktualnych warunków rynkowych. Trzy poziomy stakingu pozwalają na zablokowanie tokenów na różne okresy, powiązane z różnym udziałem w puli nagród. Najskuteczniejsi traderzy otrzymują dodatkowe tokeny GNS jako bonus. Specjalnie premiowani są także dostawcy płynności wnoszący DAI.

Zależnie od okresu, 60-80% przychodów jest rozdzielane między różne grupy uczestników. Oferowane nagrody dają APY w wysokości 10-20%, w zależności od aktywności handlowej na platformie i dostarczonych aktywów.

Dopex

Dopex specjalizuje się w obsłudze opcji na kryptowaluty.

Nagrody rozdzielane są między wystawców opcji, posiadaczy natywnych tokenów DPX oraz finansujących fundusz ubezpieczeniowy protokołu.

Trzystopniowy system nagród dla dostawców płynności opcji premiuje zapewniających płynność dla najbardziej egzotycznych oraz długoterminowych opcji. Do tego dodatkowe programy pozwalają różnych grupom traderów na osiąganie ekstra zysków.

Rozdzielane jest około 70% jest przychodów platformy. Pozwala to na APR na poziomie ok. 10-20% w zależności od produktu, bardziej ryzykowne dadzą nawet 30%.

Uniswap – przypadek szczególny

Uniswap to zdecydowany lider segmentu DEX.

Spełnia on większość warunków zaliczenia go do segmentu Real Yield. Problemem pozostaje :

- brak bezpośredniego powiązania posiadania tokenów UNI z uprawnieniem do udziału w przychodach protokołu

- niestabilność zysków dostawców płynności (nietrwała strata)

Trwają prace nad zmianą modelu platformy i powiązania regularnych wypłat z posiadaniem tokenów UNI, jednak nie zostały one jeszcze zakończone.

Inwestorzy lubią to

Real Yield oferuje szereg korzyści. Zapewnia stabilne i przewidywalne źródło pasywnego dochodu, które jest bezpośrednio powiązane z wydajnością protokołu.

Widać to na przykładzie GMX, który przez prawie cały rok 2023 oferował posiadaczom GLP stałe APY w wysokości 15-20%, w dodatku wypłacane w ETH. Z kolei Synthetix w tym samym okresie zapewniał stakującym SNX średnie stopy zwrotu na poziomie 14-18%, wypłacane w sUSD.

W modelach Real Yield, nagrody bowiem często wypłacane są w stablecoinach lub twardej walucie (BTC, ETH). Dlatego również Gains Network dystrybuuje nagrody w DAI, co zapewnia ich stabilną wartość, niezależnie od ceny tokena GNS.

Real Yield często zapewnia jednak także potencjał wzrostu wartości tokena danego protokołu. Mechanizmy takie jak skup i spalanie, stosowane np. przez Trader Joe, prowadzą do wzrostu wartości monety w długim terminie.

Real Yield oferuje także przejrzysty i zrozumiały mechanizm generowania zysków, co pozwala na lepszą ocenę ryzyka i potencjału inwestycyjnego.

Ryzyko związane z Real Yield

Mimo tych zalet, inwestowanie w te projekty nie jest pozbawione ryzyka.

Jednym z głównych problemów jest zmienność przychodów, związana z aktywnością użytkowników. Przychody platformy i związane z nimi wypłaty mogą znacząco wahać się w zależności od wolumenu transakcji. W przypadku GMX czy dYdX podczas bessy wolumeny transakcji spadły o 50-60%, co znacząco przełożyło się na ich przychody.

Istnieje również ryzyko ataków na platformę. Chociaż projekty Real Yield zazwyczaj są dojrzałe i audytowane, mogą zostać dotknięte przez exploity. W marcu 2023 roku przydarzyło się to Euler Finance, renomowanemu protokołowi DeFi.

Możliwa jest także manipulacja rynkiem. W niektórych przypadkach wieloryby krypto mogą wpływać na ceny lub wielkość transakcji, aby maksymalizować swoje zyski kosztem mniejszych inwestorów. Na platformach w rodzaju GMX czy GNS, gdzie nagrody są dystrybuowane w oparciu o wolumen transakcji, istnieje ryzyko pompowania obrotów przez dużych graczy.

Na tle całego segmentu krypto ryzyko związane z Real Yield jest jednak widocznie niższe od średniej dla reszty altcoinów.

Narzędzia analizy projektów

Zanim zabierzemy się do inwestycji, warto zaopatrzyć się w odpowiednie narzędzia. Przydadzą nam się informacje z takich stron, jak:

- CryptoFees – serwis przejrzyście pokazujące dzienne i tygodniowe przychody największych protokołów

- DefilLama – agregator danych finansowych, pozwalający analizować TVL i wpływy z opłat

- Token Terminal – pozwala na sprawdzenie takich metryk jak Price to Sales (P/S) oraz porównanie ich w czasie

- Dune – zbiór tysięcy metryk, wśród których możemy wyszukać praktycznie dowolne dane

- Coingecko – agregator danych, dający informacje m.in. o bieżącej podaży tokenów

Teraz wystarczy sprawdzić przychody projektu i porównać je z ilością nowych tokenów utworzonych w analogicznym okresie. Jeśli wartość przychodów jest wyraźnie większa od wartości nowo utworzonych tokenów – jest szansa, że znaleźliśmy perełkę Real Yield. O ile oczywiście protokół dzieli się zyskami ze swymi użytkownikami…

Nie każdy zyskowny protokół oferuje Real Yield, nie każda platforma z tej grupy musi być zyskowna. Zawsze DYOR!

Zasady inwestowania w Real Yield

Trzeba się z tym pogodzić – Real Yield oferuje bardziej stabilne, ale niższe stopy zwrotu niż agresywny yield farming. Tutaj budujemy wartość długoterminowo, zbierając dywidendy z naszego kapitału.

Podstawą jest dywersyfikacja portfela. Zamiast koncentrować się na jednym protokole, warto rozłożyć swoje środki między różne projekty, aby zminimalizować ryzyko. Nasze portfolio może zawierać tokeny z różnych sektorów DeFi: GMX jako DEX lewarowany, Synthetix dla syntetycznych aktywów i Dopex dla opcji. Pozwoli to na balansowanie ryzyka i uśrednianie zwrotów.

Opłacalna jest reinwestycja zysków – wtedy na naszą korzyść zaczyna działać magia procentu składanego. Z drugiej strony rośnie ryzyko, gdyż zyski dłużej pozostają w protokole.

Podobne zalety i wady ma podejście “zainwestuj i zapomnij” (np. na rok). Sprawdzi się dobrze w przypadku stabilnych protokołów takich jak Synthetix czy GMX, wymaga jednak sporej dozy zaufania do danej platformy.

Można też stosować strategię opartą na cyklach rynkowych. Zwiększamy ekspozycję na protokoły Real Yield podczas bear marketu, przerzucając się na gorące tokeny, gdy rynek budzi się do życia. Uważaj tylko na blokadę czasową – niektóre protokoły wymagają stakowania tokenów przez naprawdę długi czas.

Model Real Yield jest stosunkowo nowy, ale już wpływa na ewolucję całego segmentu DeFi. Coraz więcej protokołów dołącza do tego trendu, pojawiają się też nowe metody zarządzania ryzykiem. Model jest wdrażany w nowych obszarach, takich jak zdecentralizowane ubezpieczenia czy zarządzanie aktywami. Przyszłość zapowiada się fascynująco.